こんにちは、フリーランスエンジニアの法人化支援の実績が豊富な税理士の植村拓真です。

フリーランスエンジニアの方の中には、以下のような考えから法人化を検討し始める方もいらっしゃいます。

弊所でも、上記のようなフリーランスエンジニアの方から、法人化に関するご相談をいただく機会が多いです。たとえば、以下のようなご質問をよくいただきます。

本記事を読んでいるフリーランスエンジニアの方の中にも、同様の疑問や不安を抱いている方がいらっしゃるかもしれません。

そこで今回は、フリーランスエンジニアの方が法人化するタイミングについて、法人化のメリットや注意点とあわせて解説します。

関連記事:個人事業主の法人成り|適切なタイミングから注意点まで解説

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

フリーランスエンジニアが法人化するタイミングや年収の目安

本項目では、フリーランスエンジニアの方が法人化するタイミングや年収の目安について解説します。

フリーランスエンジニアの方が法人化する最適なタイミングや年収は、主に以下のとおりです。

- 課税売上高が1,000万円超え

- 課税所得が800万円以上

それでは、順番に見ていきましょう。

課税売上高が1,000万円超え

課税売上高が1,000万円を超える場合は、フリーランスエンジニアの方にとって法人化を検討する最適なタイミングのひとつです。法人化によって消費税の節税効果が期待できるためです。

年間の課税売上高が1,000万円を超えたフリーランスエンジニアの方は、下表のとおり、2年後に消費税の課税事業者となります。

引用:国税庁(消費税のしくみ)

新設法人については1期目と2期目の基準期間はないため、フリーランスエンジニアの方が消費税の課税事業者となるタイミングにあわせて法人化すれば、消費税の納税義務が2年間免除されます。

ただし、資本金が1,000万円以上の新設法人は、上記の制度が適用されないため、1期目から消費税の課税事業者となる点に注意しましょう。

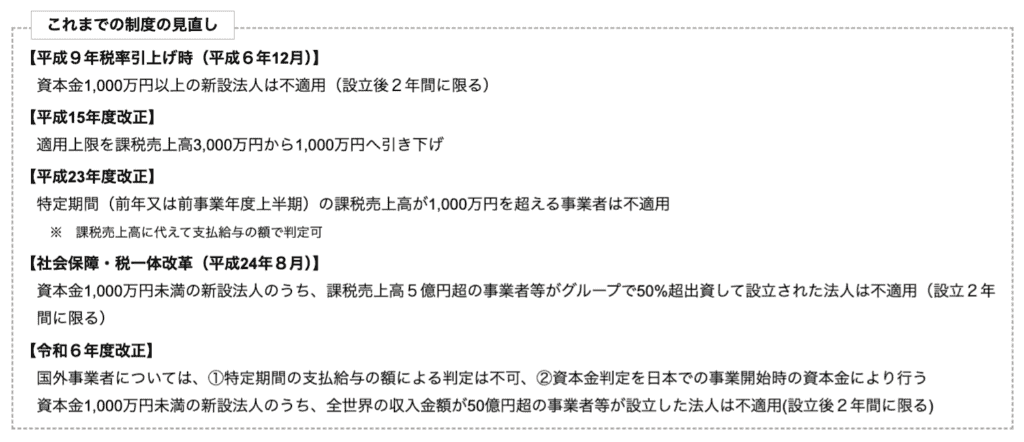

また、平成23年に消費税法が改正されて、資本金1,000万円未満の新設法人が消費税の免税事業者となる期間は、1期目のみとなりました。

引用:財務省(消費税の中小・小規模事業者向けの特例に関する資料)

| 1期目の期間 | 2期目も消費税の免税事業者となるための要件 |

| 8か月以上 | 法人の設立日から6か月間(特定期間)の課税売上高もしくは給与支払額が1,000万円以下 |

| 8か月未満 | 法人の設立日から6か月間(特定期間)の課税売上高もしくは給与支払額が1,000万円以下 |

| 7か月以下 | 1期目の課税売上高もしくは給与支払額による判定は不要 |

なお、1期目の期間が8か月未満のケースでは、法人の設立日によって特定期間が異なる場合があるため、国税庁のホームページをご参照ください。

以上のように、法人化によって消費税の節税効果が期待できますが、令和5年10月からスタートしたインボイス制度が及ぼす影響についても念頭に置きましょう。

消費税の免税事業者はインボイスを発行できないため、取引を断られてしまうケースが今後は増えると予想されています。

法人化で消費税の免税事業者になるべきかどうか判断に迷う場合は、税理士への相談も検討してみましょう。

法人成りで消費税の免税事業者になるための要件や、インボイス制度が今後の取引に及ぼす影響については、下記の記事でさらに詳しく解説しています。

関連記事:法人成りで消費税の免税事業者になる要件と納税したほうが得するケース

関連記事:インボイス制度と法人成り|タイミングから影響と対策まで解説

参考:J-Net21(消費税の事業者免税点制度について教えてください。)

参考:国税庁(特定期間の判定)

参考:国税庁(消費税法第9条の2事業者免税点の判定について~新たに設立した法人等の特定期間~|平成23年9月)

参考:国税庁(No.6503 基準期間がない法人の納税義務の免除の特例)

参考:国税庁(個人事業者の法人成りの場合の課税売上高の判定)

参考:国税庁(インボイス制度について)

課税所得が800万円以上

課税所得が800万円以上あるフリーランスエンジニアの方も、法人化を検討しましょう。課税所得が800万円以上の場合、法人化したほうが税負担を抑えられるからです。

フリーランスエンジニアの方が納める所得税の税率は、課税所得が800万円なら23%ですが、課税所得が900万円を超えると33%に上がります。

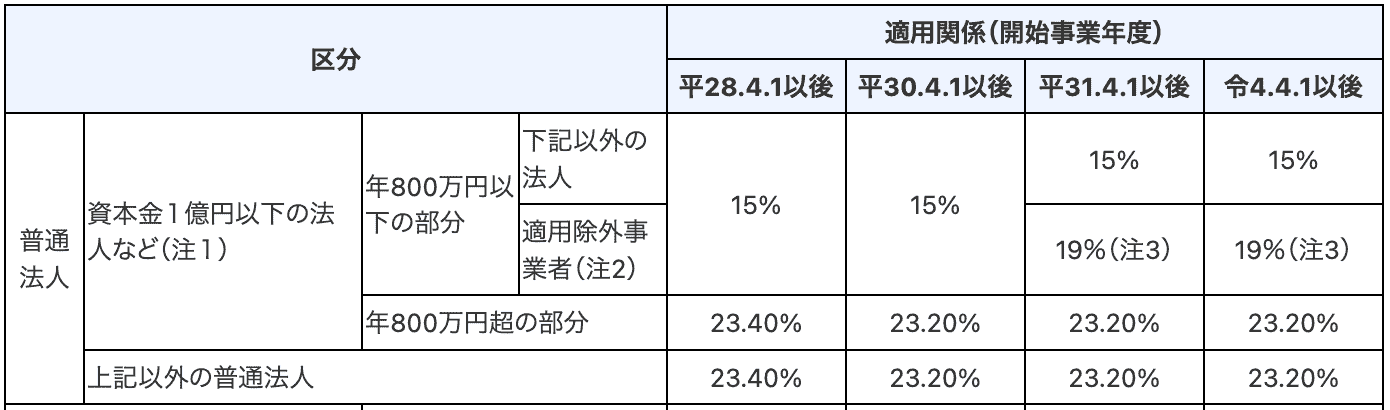

一方、資本金1億円以下の中小法人における法人税の税率は、課税所得が800万円以下の部分に対しては15%で、800万円を超える部分に対しては23.20%です。

適用除外事業者については、国税庁のホームページをご参照ください。法人化すると課税所得が900万円を超えても、法人税の税率については23.20%から変わりません。

引用:経済産業省(令和7年度〔2025年度〕経済産業関係 税制改正について|p16)

参考:国税庁(No.5432 措置法上の中小法人及び中小企業者)

参考:中小企業庁(法人税率の軽減)

関連記事:法人税と所得税ならどっちが得?税金面で法人化すべきケースを解説

関連記事:法人成りのベストタイミングはいつ?後悔しない会社設立時期の選び方

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

フリーランスエンジニアが法人化するメリット

本項目では、フリーランスエンジニアの方が法人化するメリットについて解説します。

フリーランスエンジニアの方が法人化によって得られる主なメリットは、以下のとおりです。

- 個人事業主よりも経費の範囲が広い

- 有限責任なのでリスクが限定、分散される

- 社会的な信用を得られる

- 決算期を自分で決められる

- 消費税が2年間免除になるケースがある

- 役員報酬分の給与所得控除を受けられる

それでは、ひとつずつ見ていきましょう。

個人事業主よりも経費の範囲が広い

フリーランスエンジニアの方が法人化すると、フリーランス時代よりもさまざまな種類の費用を必要経費として計上できます。

法人化によって法人格を取得するため、プライベートとの区別が明確になるからです。また、法人化したあとは以下のような費用も、必要経費として計上できるようになります。

- 日当

- 退職金

- 生命保険料

- 自宅を社宅扱いする場合にかかる費用

法人化すると経費計上が認められるようになる費用については、下記の記事でさらに詳しく解説しています。

関連記事:一人社長が経費で落とせるもの一覧|制限があるもの・落とせないものも解説

関連記事:合同会社が経費で落とせるもの一覧|いくらまで経費計上できる?

関連記事:1人社長の自宅の家賃を経費にする方法と注意点を税理士が解説

関連記事:【法人版】節税対策の裏ワザ|手元により多くの資金を残す方法

関連記事:フリーランスエンジニアは経費率が少ない!一例や計上時の注意点を税理士が解説

参考:国税庁(No.2210 必要経費の知識)

参考:国税庁(No.5265 交際費等の範囲と損金不算入額の計算)

参考:中小企業庁(交際費課税の特例)

参考:e-Gov(会社法 第三条 法人格)

参考:J-Net21(旅費交通費支給規程)

参考:国税庁(No.5208 役員の退職金の損金算入時期)

参考:J-Net21(生命保険のしくみと税務)

有限責任なのでリスクが限定、分散される

フリーランスエンジニアの方は無限責任です。万が一、取引先に大きな損害を与えてしまった場合、ご自身の資産をすべて持ち出してでも債務を弁済する必要があります。

一方、フリーランスエンジニアの方が、株式会社や合同会社で法人化すると、有限責任となります。

法人化する際に出資したお金をすべて失うおそれはありますが、個人の資産を失うリスクはありません。

事業活動で生じるリスクを限定したり分散させたりできるのは、フリーランスエンジニアの方が法人化によって得られるメリットのひとつです。

法人化のタイミングや進め方に関して不明な点がある場合は、税理士への相談も検討してみましょう。

参考:J-Net21(有限責任と無限責任について教えてください。)

関連記事:法人成りのメリットは責任・信用・節税面にあり!デメリットもあわせて解説

社会的な信用を得られる

フリーランスエンジニアの方が法人化すると、社会的な信用度を向上させられます。法人化によって社会的な信用度が高まる主な理由は、以下のとおりです。

- 会社の情報を誰でも謄本で確認できる

- ご自身が保証人になれる

- 会社の設立費用や維持費などのコストをかけている

また、フリーランスエンジニアの方が法人化して社会的な信用度が高まると、以下のようなメリットがあります。

- より大きな企業と取引できる

- 融資やローンの審査が通りやすくなる

大きな仕事を請け負って、売上を伸ばしたり事業を拡大したりしたい場合は、法人化を検討してみましょう。

参考:法務省(登記情報提供制度の概要について)

参考:中小企業庁(経営者保証)

関連記事:法人成りのメリットは責任・信用・節税面にあり!デメリットもあわせて解説

決算期を自分で決められる

決算期を自分で決められるのも、フリーランスエンジニアの方が法人化によって得られるメリットのひとつです。

フリーランスエンジニアの方の決算期は、12月と決められており変更できません。1月1日〜12月31日までの収入と支出を計算して、利益または損失を算出します。

ご自身の都合にあわせて設定だけでなく変更もできるため、繁忙期や売上の入金サイクルなどを考慮して決算期を決めれば、業務負担の軽減や資金繰りの安定につなげられます。

決算期をいつにするのが効果的か判断に迷う場合は、税理士への相談も検討してみましょう。

参考:e-Gov(法人税法 第五章 事業年度等)

参考:国税庁(法人税のあらましと申告の手引)

参考:国税庁(No.2020 確定申告)

関連記事:【失敗しない】決算期の決め方|変更方法から調べ方まで解説

消費税が2年間免除になるケースがある

消費税の節税効果が期待できる点も、フリーランスエンジニアの方が法人化するメリットのひとつです。

繰り返しになりますが、新設法人については1期目と2期目の基準期間はないため、フリーランスエンジニアの方が消費税の課税事業者となるタイミングにあわせて法人化すれば、消費税の納税義務が最大2年間免除されます。

上記の詳細については、本記事のフリーランスエンジニアが法人化するタイミングや年収の目安の項目をご参照ください。

インボイス制度が今後の取引に及ぼす影響については、下記の記事で詳しく解説しています。

関連記事:フリーランスエンジニアのインボイス制度影響まとめ|登録しないで免税事業者を選ぶ際の注意点も解説

関連記事:インボイス制度と法人成り|タイミングから影響と対策まで解説

関連記事:法人成りで消費税の免税事業者になる要件と納税したほうが得するケース

参考:J-Net21(消費税の事業者免税点制度について教えてください。)

参考:国税庁(No.6503 基準期間がない法人の納税義務の免除の特例)

参考:国税庁(インボイス制度について)

役員報酬分の給与所得控除を受けられる

フリーランスエンジニアの方が法人化したあと、会社のお金をご自身の生活費に充てたり個人の資産にしたりする際には、自分自身に対して役員報酬の形で支給しなければなりません。

なお、役員報酬は一定の要件を満たせば損金算入できるため、法人税の節税につなげられます。役員報酬を損金算入するための要件については、国税庁のホームページをご参照ください。

また、役員報酬は給与所得に該当するため、給与所得控除が適用されます。

給与所得とは、使用人や役員等が支払いを受ける俸給や給料、賃金、歳費、賞与のほか、これらの性質を有する給与に係る所得をいいます。

引用:国税庁(No.1300 所得の区分のあらまし)

以上の理由から、フリーランスエンジニアの時代と比べると手取りの増加が期待できます。

役員報酬を活用した節税対策が実施できるようになるのも、法人化によって得られるメリットのひとつです。

弊所では、役員報酬の金額シミュレーションも無料で実施しておりますので、節税対策を徹底したい方や手取りを増やしたい方は、お気軽にご相談くださいませ!

参考:国税庁(令和7年度税制改正による所得税の基礎控除の見直し等について|源泉所得税関係)

参考:国税庁(No.1410 給与所得控除)

関連記事:役員報酬を活用した節税対策の効果を高めるポイント|設定額はいくらが得かも解説

関連記事:役員報酬を活用した税金対策|法人で使える節税スキームもまとめて解説

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

フリーランスエンジニアが法人化するデメリット・注意点

本項目では、フリーランスエンジニアの方が法人化するデメリットや注意点について解説します。

法人化によって生じるデメリットや注意点は、主に以下のとおりです。

- 赤字でも住民税を納める義務がある

- 役員報酬は簡単に変更できない

- 専門知識が必須である

- 社会保険分の負担が増える

それでは、順番に見ていきましょう。

赤字でも住民税を納める義務がある

法人化したあとは赤字の場合でも、法人住民税の均等割を毎年納めなければなりません。法人住民税の均等割は、下記のような性質を持っているためです。

均等割と法人税割の決定的な違いとしては、法人税割は国に法人税を納めている法人、つまり黒字の法人だけが払うのに対して、均等割は赤字の法人も払わなければならないということです。言い換えると、均等割は、法人がどれだけ儲けたかに関係なく、地域社会の一員として支払う会費という性格が強いといえます。

引用:総務省(地方税制度|法人住民税)

フリーランスエンジニアの方は赤字であれば個人住民税は非課税ですが、法人化すると赤字の場合でも法人住民税の均等割が、7万円程度課されるようになる点に注意しましょう。

関連記事:あえて法人化しない理由とは?したほうがいいケースも解説

役員報酬は簡単に変更できない

フリーランスエンジニアの方が法人化する際、ご自身で役員報酬の金額を設定します。

ただし、役員報酬の金額は自由に変更できない点に注意しましょう。原則、事業年度の開始から3か月以内であれば、株主総会や社員総会の決議を経て、役員報酬の金額を変更できます。

事業年度の開始から3か月を過ぎて役員報酬の金額を変更した場合、差額分の損金算入が認められません。

役員報酬は売上の増減にあわせて自由に変更できないため、金額設定は慎重に行いましょう。

役員報酬を変更する際の流れやルールに関して不明な点がある場合は、税理士への相談も検討してみましょう。

参考:国税庁(No.5211 役員に対する給与|平成29年4月1日以後支給決議分)

参考:国税庁(役員給与に関するQ&A)

参考:J-Net21(役員報酬はどのように決めればよいのでしょうか?)

参考:J-Net21(役員に対する給与と賞与はどう処理すればいいの?)

関連記事:役員報酬はいくらが得?節税対策と効果を最も高める方法を解説

関連記事:合同会社の役員報酬の相場と決め方|かかる税金や節税方法も解説

専門知識が必須である

法人化後の経理や税務会計に関する処理を適切に行うためには、簿記2級程度の知識が必要です。

簿記2級程度の知識を習得するには時間を要するため、事業活動に支障をきたすおそれもあります。

ご自身が経理や税務会計に関する専門知識を身につけるよりも、信用できる顧問税理士に丸投げしたほうが効率的です。

法人化を検討しているフリーランスエンジニアの方は、税理士への依頼も検討してみましょう。

関連記事:法人成りを税理士に相談する必要性|メリットや費用相場も解説

関連記事:フリーランスエンジニアが税理士探しで失敗しない方法と費用相場を解説

社会保険分の負担が増える

社会保険は1人社長の会社であっても加入する義務があります。

法人化後に加入しなければならない社会保険は、フリーランスエンジニアの時代に加入していた国民年金や国民健康保険と比べると負担が重くなるケースがあります。

国民年金保険料の月額は一律ですが、厚生年金保険料の月額は役員報酬を高く設定するほど高額になるため注意しましょう。

また、法人化に伴って従業員を雇うようなケースでは、従業員を社会保険に加入させて、社会保険料を労使折半で負担しなければなりません。

社会保険料は法人住民税の均等割と同じく、会社を維持するために必ずかかるコストであるため、売上が安定しない場合は法人化のタイミングを遅らせる判断も大切です!

参考:WAM NET(社会保険〔厚生年金・健康保険〕への加入手続きはお済みですか?)

参考:日本年金機構(国民年金保険料)

参考:全国健康保険協会(令和7年3月分〔4月納付分〕からの健康保険・厚生年金保険の保険料額表)

参考:厚生労働省(従業員のみなさま | 社会保険の加入条件やメリットについて)

関連記事:あえて法人化しない理由とは?したほうがいいケースも解説

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

フリーランスエンジニアが法人化する手順

フリーランスエンジニアの方が法人化する際の主な手順は、以下のとおりです。

↓

②必要書類を準備する

↓

③定款を作成する

↓

④公証役場で定款認証を行う(株式会社の場合)

↓

⑤法務局で登記申請を行う

↓

⑥登記事項証明書や印鑑証明書を交付してもらう

法人化の手続きはご自身で行っても問題ありません。また、司法書士を探して法人化を依頼するケースもあります。

ただし、手間がかかってしまうおそれがあるため、法人化後の経理や税務会計に関する業務も含めて、税理士と顧問契約を結んで法人化を丸投げするケースが多いです。

弊所では、顧問契約を結んでいただける方に、下記のとおり、法人化に関する一切のサービスを格安で提供させていただいております。

- 法人化の手続き代行

- 法人化後の経理や税務会計に関するサポート

上記のようなフリーランスエンジニアの方は、税理士法人植村会計事務所までお気軽にご相談ください。

参考:法務省(株式会社の設立手続〔発起設立〕について)

参考:法務省(合同会社の設立手続について)

関連記事:会社設立手続きを自分で行う5つのステップ|費用や流れについて解説

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

フリーランスエンジニアの法人化とは?

フリーランスエンジニアの方の事業形態は、フリーランスもしくは個人事業主です。会社の設立手続きを行うと事業形態は法人となります。

フリーランスと法人の大きな違いとして挙げられるのは、社会的な信用度です。

繰り返しになりますが、フリーランスよりも法人のほうが社会的な信用度が高いのは、以下のような理由からです!

- 会社の情報を誰でも謄本で確認できる

- ご自身が保証人になれる

- 会社の設立費用や維持費などのコストをかけている

法人化すると社会的な信用度が高まるため、資金調達の審査に通りやすくなったり、取引先からの信用を得やすくなったりします。

法人の社会的な信用度の高さは、会社形態によっても差があります。なお、会社形態は以下の4種類です。

- 株式会社

- 合同会社

- 合資会社

- 合名会社

上記の中で最も知名度の高い会社形態は株式会社です。大企業ほど法人としか取引をしない傾向が強いため、会社形態は取引先の規模も考慮しながら選択しましょう。

合同会社は株式会社と比べると知名度は低いものの、フリーランスや個人事業主と比べると社会的な信用度は高い傾向があります。

合同会社の設立費用は株式会社と比べると安く済むため、コストを抑えて法人化したいフリーランスエンジニアの方は、合同会社での設立も検討してみましょう。

また、法人化すると税制上のさまざまな優遇措置が受けられるようになる点も、フリーランスと法人の違いのひとつです。

ただし、法人化するとランニングコストがかさんだり、経理や税務会計に関する処理が煩雑になったりするデメリットもあるため注意しましょう。

本記事のフリーランスエンジニアが法人化するデメリット・注意点の項目もご参照ください。

参考:中小企業庁(中小企業の定義に関するよくある質問)

参考:J-Net21(個人事業と法人のどちらがよいか)

関連記事:合同会社に税理士は必要?費用相場や不要なケースも解説

関連記事:会社と個人事業主はどっちが得?違いやメリット・デメリットを比較して法人化を検討

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

フリーランスエンジニアの法人化に関するよくある質問

最後に、フリーランスエンジニアの法人化に関するよくある質問をご紹介します。内容は随時追記します。

法人用の銀行口座を作るうえで注意点はありますか?

登記している本店所在地の住所がバーチャルオフィスの場合、銀行によっては法人口座の開設を断られるケースがあるため注意しましょう。

また、ネット銀行で法人口座を作った場合、ネット銀行以外の普通銀行と比べると融資の審査が厳しい傾向にあるため、資金調達が難しくなるおそれがあります。

資本金が少ない場合のリスクやデメリットはありますか?

資本金が少ないと資金ショートが発生するリスクが高まります。上記のため、3〜6か月分の運転資金を資本金とするケースが多いです。

また、資本金が少ないと社会的な信用度を低く評価されてしまう傾向があります。

資本金をいくらにするかの判断に迷う場合は、税理士への相談も検討してみましょう。

参考:J-Net21(会社設立時には戦略的に資本金額を決める)

参考:J-Net21(運転資金の考え方)

関連記事:会社設立に税理士は必要?費用相場やメリットについて解説

フリーランスエンジニアが法人化して1人社長になるメリットとデメリットを教えてください!

フリーランスエンジニアの方が法人化して1人社長になった際に得られる主なメリットは、次のとおりです。

- 社会的な信用度が向上する

- 株式会社や合同会社で設立すれば有限責任になる

- さまざまな税制上の優遇措置を受けられるため節税効果が高まる

一方、法人化して1人社長になった際に生じる主なデメリットは、以下のとおりです。

- 経理や税務会計に関する業務の負担が増える

- フリーランスの頃と比べるとランニングコストがかかる

- 資産は個人と法人で区別して管理する必要がある

関連記事:フリーランスが法人化して1人社長になるメリットとデメリットを解説

関連記事:法人化で一人社長になるとは?メリット・デメリットや個人事業主との違いを税理士が解説

一人社長が自分の給料を設定する際のポイントを教えてください!

- 手取り額と税負担のバランスを調整する

- 法人税の節税効果を考慮する

- 生活を営むうえで支障がない金額にする

- 資金繰りに影響を及ぼさない金額にする

- 不相当に高額な設定をしないようにする

- 売上や利益を予測したうえで支給額を決める

一人社長が自分の給料を設定する際のポイントについては、下記の記事でさらに詳しく解説しています。

関連記事:合同会社の一人社長が給料(役員報酬)を設定する際のルールと決め方

フリーランスと法人ではどのような違いがありますか?

フリーランスと法人の主な違いは、下表のとおりです。

| 比較項目 | フリーランス | 法人 |

| 社会的な信用度 | 法人と比べると低い | フリーランスと比べると高い |

| 税金面 | 所得税は超過累進税率のため、売上規模が拡大するほど税負担が重くなる傾向がある | ・法人税の税率は年800万円を超える部分に対しては23.2%で固定のため、所得税の税率と比べると緩やか ・フリーランスと比べると税制上の優遇措置が多い |

| 適用される公的年金制度 | 国民年金 | 国民年金+厚生年金 |

| 適用される医療保険制度 | 国民健康保険 | 健康保険 |

| 経理や税務会計に関する業務の負担 | 法人と比べると負担は軽い | フリーランスと比べると煩雑 |

| 事業を開始するにあたっての手続き | 特になし | 定款を作成したり、法人登記を行ったりしなければならない |

| 負う責任の範囲 | 無限責任 | 株式会社や合同会社であれば有限責任 |

参考:J-Net21(個人事業と法人のどちらがよいか)

参考:国税庁(No.2260 所得税の税率)

参考:国税庁(No.5759 法人税の税率)

参考:厚生労働省(国民年金と厚生年金の仕組み)

参考:厚生労働省(医療保険)

参考:J-Net21(有限責任と無限責任について教えてください。)

関連記事:会社と個人事業主の違いは?見分け方や法人化の基準もわかりやすく解説

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

役員報酬を法人で受け取ることはできますか?

原則、役員報酬を法人で受け取ることはできません。役員報酬は役員個人の職責や成果などに応じて支払われる報酬であるためです。

法第2条第15号《定義》に規定する役員には、会計参与である監査法人又は税理士法人及び持分会社の社員である法人が含まれることに留意する。(平19年課法2-3「二十二」により追加)

引用:国税庁(基本通達・法人税法 9-2-2 法人である役員)

上記の詳細については、国税庁のホームページもご参照ください。

役員報酬を法人で受け取るのが認められるケースに該当するかどうか判断に迷う場合は、税理士への相談も検討してみましょう。

参考:国税庁(No.5200 役員の範囲)

参考:国税庁(No.5211 役員に対する給与|平成29年4月1日以後支給決議分)

参考:e-Gov(法人税法 第二条 定義)

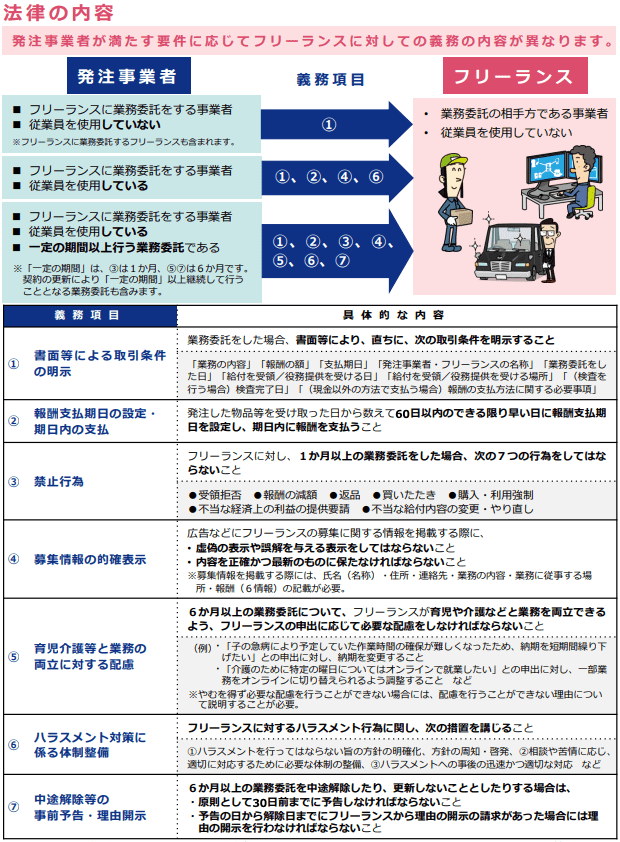

個人事業主へ準委任契約や業務委託契約で仕事を外注する際に注意点はありますか?

個人事業主へ準委任契約や業務委託契約で仕事を外注する際は、令和6年11月に施行されたフリーランス・事業者間取引適正化等法を遵守しましょう。

下記のとおり、違反した場合はペナルティが科されるおそれもあるため注意が必要です。

違反した場合、発注事業者は行政の調査を受けることになり、指導・助言や、必要な措置をとることを勧告されたり、勧告に従わない場合には、命令・企業名公表、さらに命令に従わない場合は罰金が科されます。

引用:公正取引委員会(2024年公正取引委員会フリーランス法特設サイト)

役員報酬と法人税の負担を調整して個人の手取りと法人の純利益を最大化させるうえでコツはありますか?

下表のような形式で、予測される売上総利益にあわせて、役員報酬の設定金額ごとの節税効果をシミュレーションしてみるのがコツのひとつです。

役員報酬と法人税の負担を調整して、個人の手取りと法人の純利益を最大化させるうえでのコツについては、下記の記事でさらに詳しく解説しています。

関連記事:役員報酬はいくらが得?節税対策と効果を最も高める方法を解説

関連記事:役員報酬を活用した税金対策|法人で使える節税スキームもまとめて解説

関連記事:役員報酬を活用した節税対策の効果を高めるポイント|設定額はいくらが得かも解説

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

まとめ

今回は、フリーランスエンジニアの方が法人化するタイミングについて、法人化のメリットや注意点とあわせて解説しました。

フリーランスエンジニアの方が法人化する最適なタイミングや年収は、主に下記のとおりです。

- 課税売上高が1,000万円超え

- 課税所得が800万円以上

フリーランスエンジニアの方が法人化によって得られる主なメリットは、次のとおりです。

- 個人事業主よりも経費の範囲が広い

- 有限責任なのでリスクが限定、分散される

- 社会的な信用を得られる

- 決算期を自分で決められる

- 消費税が2年間免除になるケースがある

- 役員報酬分の給与所得控除を受けられる

なお、法人化によって生じるデメリットとして、以下のような点が挙げられます。

- 赤字でも住民税を納める義務がある

- 役員報酬は簡単に変更できない

- 専門知識が必須である

- 社会保険分の負担が増える

以上のようなメリットやデメリット、タイミングなどを踏まえながら法人化を検討してみましょう。