ネットビジネスに強い税理士の税務顧問・決算申告サービス

ネットビジネス・IT業界に強い税理士

スタートアップ・ベンチャー企業の支援実績も豊富な会計事務所

20代で会計事務所を開業した公認会計士・税理士があなたのビジネスを徹底サポート!

はじめまして、

ネットビジネス・IT業界に強い公認会計士・税理士の植村拓真(うえむら たくま)と申します。

スタートアップ・ベンチャー企業の支援経験も豊富です。

公認会計士(日本公認会計士協会 東京会所属 登録番号:037690)

税理士(東京税理士会 渋谷支部所属 登録番号:141398)

私は大学在学中に公認会計士試験に合格し、卒業後は大手監査法人でキャリアを積みました。

その後、ネットビジネスでベンチャー企業を立ち上げ、在学中に一回の受験で公認会計士試験に合格した実績を活かし、

公認会計士試験に短期合格するための勉強ノウハウやマインドセットを教えるメディアを構築・保有しています。

現在は税理士登録をして、ネットビジネスでベンチャー企業を立ち上げた経験を活かしながら、会計・財務・税務に関する業務や相談を担う会計事務所を経営しています。

現在ではネットビジネス業はもちろん、IT業界・広告代理店業の顧問実績やスタートアップ・ベンチャー支援の経験が豊富です。

私は業界で最年少といえるほど若いこともあり、多くの同年代の社長様から親しみやすい・相談しやすい・事例が豊富で素晴らしいとの評判をいただいております。

弊所は、以下のような方向けの会計事務所です。

- ネットビジネス・IT業界・スタートアップ・ベンチャー支援に強い税理士を探している

- できるだけ本業である稼ぐことに集中したい

- 適切に節税対策をして税務調査時のリスクを抑えたい

- 法人成りの手続きから会社設立後の財務支援まですべてを依頼したい

もちろん、他業種での実績も多数あり様々な業種に対応しておりますので、お気軽にご相談ください。安心して稼ぐことに集中できる環境作りを徹底サポートさせていただきます。

初回面談やコンサルティングの際は必ず私本人か有資格者が対応させていただきますので、依頼するうえで疑問や不安があればお気軽にお聞かせください。

ネットビジネスに強い税理士が税務顧問・決算申告サービスを提供しております

私のネットビジネスのスタイルは、ブログに読者を集めてメルマガに誘導し、自分のスクールやコンサルティングをセールスするリストマーケティングがメインです。

また、匿名ブログで現役アフィリエイターとしても活動しており、そこで培ったSEOの技術を弊所ブログに活かしております。

加えて私の周りには

- アフィリエイト

- SNSマーケター

- ネットショップ・ECサイト運営

- エンジニア

- YouTuber

- 営業代行

- 広告代理店

など

ジャンルを限らず、さまざまなネットビジネスやスタートアップ事業に取り組んでいる方がたくさんいらっしゃいます。

私は彼らとも定期的に情報交換していますので、日本全国の公認会計士・税理士の中でもネットビジネス・スタートアップに関する知識量はトップクラスだと自負しております。

公認会計士・税理士として会計・財務・税務に関する専門的な知識はもちろん、ネットビジネス・スタートアップに関する会計や税務についても役立つ話ができます。

弊所の顧問先様の業種は以下のとおりです。

- アフィリエイト(ブログ、SNS、PPC、楽天、Amazonなど)

- エンジニア(SE)

- プログラマー

- IT開発者

- 広告代理店

- 営業代行会社

- SNSマーケター(Twitter、Facebook、Instagram、TikTokなど)

- YouTuber

- 動画編集者

- ネットショップ・ECサイト

- ネット物販(アマゾン物販など)

- 情報起業家(インフォプレナー)

- セミナー講師

- コーチング業

- WEBコンサルタント

- クラウドワーカー

- Webライター

- オンラインサロン運営者

- トレーダー(FX、株式など)

- せどり・転売

- eBay

- その他、建築、不動産、整体、整骨、美容院、ネイルサロン、ヨガ教室、英会話教室、旅館など

- リアルなビジネスでもHPやメルマガ、SNSなどネットを活用している事業主の方

「若いけど大丈夫?」と思われるかもしれませんが、上記のとおり踏んできた場数と経験が豊富ですのでご安心ください。

ご覧のとおり、弊所はネットビジネス・IT業界・スタートアップ・ベンチャー等であればどんな業種にも対応しています。

もちろん、その他業種にも対応していますので、お気軽に顧問契約についてご相談ください。

ネットビジネスに強い税理士に任せて売上に繋がることだけに集中しませんか?

私自身がネットビジネスに取り組む立場だということもあり、日々の作業の中であなたと共通している思いがあります。

それは売上に繋がることだけに集中したいということです。

正直な話、私は自分の事業の会計や税務などのバックオフィス作業は、なるべく効率的に終わらせたいと考えています。

理由は、売上をまったく生まない行為だからです。むしろ逆で、税金の支払いで自分のお金が出ていきます…。

だから、できればバックオフィス作業にかかる時間を使って、代わりにハワイのワイキキビーチで波の音を聴きながら、

キンキンに冷えたトロピカルジュースを優雅に飲みつつ読書でもしたいところなのですが、まあ現実そうもいかないのが世の中です。

税理士の私ですらこう思っているのですから、税金とまったく関係ない事業を営んでいるあなたにとって、確定申告は相当ストレスフルな作業となっているでしょう。

でも、もし自分の代わりに日々の仕訳入力や確定申告作業をきちんとやってくれる方がいれば、自分の事業や売上のことだけに専念できるし、追徴課税一切ゼロの申告書を作ってくれます。

そうすれば、自然と売上もアップするし、無駄な税金も取られずに済むようになり、自由に使えるお金が増えますよね。

そして、複雑な会計処理や税務処理に対する悩みからも解放され、これまで仕訳入力や確定申告にかかっていた時間も減らせます。

余ったお金や時間を使って旅行に行ったりゴルフに行ったり、あるいは恋人と過ごしたり家族サービスしたりなどで、より効率的に人生を充実させることができるわけです。

ただ、そのためには最低限の会計・税務に関する知識や経験が必要になり、それだけのスキルを持っている方も周りに中々いないでしょう。

結局、ご自身で仕訳入力や申告書作成を行っている方が多いのではないでしょうか。

しかし、まったくの知識ゼロの方が一から会計や税務について勉強したり、日々の取引の記帳をしたり、申告書を作ったりするのは非常に難しい・時間がかかる・面倒くさいというトリプルコンボで大変なことです。

そのせいか、ネットビジネスを取り組んでいる方の中には

という方もいます。

そもそも確定申告が必要だと知らない方もいますし、単純に忙しくて手が回っていない方もいます。

しかし、だからといって無申告のまま放置していると・・・

ネットビジネスでも無申告は税務署に必ずバレるし信用を失う

収入があるのに確定申告を行なっていない場合、確実に無申告が国にバレています。

多くの方が上記のようにお考えなのですが、ハッキリいって甘いです。

無申告は税務署や国税庁に必ず把握されている

あなたの収入は、

- 銀行口座の入出金の記録

- 取引先の請求書

- ASPの振込データ

- タレコミ

などから税務署や国税局に必ず把握されています。

最高法規たる日本国憲法第30条において

と定められている以上、いかなる手段を使ってでも国は税金を回収してきます。

だから、確定申告を行なっていないが税務調査に入られていない場合でも、それはただ単に泳がされているだけです。

それが1年後か、5年後か、それとも忘れた頃に来るのかは分かりませんが、いつか必ず税務調査は入ります。

ある日突然、

「〇〇税務署の者です。◯◯さん、令和◯年~◯年分の確定申告を行なっていませんよね?」

と、税務署から電話がかかってきたり、あるいは自宅や事務所に直接来る場合もありますが、とにかく上記のような連絡が税務署から必ず来ます。

連絡が来たその日に、いきなり事務所や自宅に上がられて調査されることはほとんどありませんが、税務署からの連絡が来た時点でゲームオーバーです。

確定申告を行わなかった年度分の税金を納めなければならないのはもちろん、

本来納めるべき税金の15~20%が無申告加算税としてかかり、

加えて滞納した期間にかかる利息として延滞税がかかってきます(銀行融資の利率より遥かに高い利率)。

以下のペナルティを一度にまとめて支払うことになり、当面の資金繰りに大ダメージを与えてしまいます。

- 確定申告を行なわなかった年の税金(大抵の場合、数年分)

- 追徴課税(無申告加算税、延滞税)

書類や帳簿が紛失していて売上や経費がハッキリしない場合、税務署に勝手に売上高や税額を決められてしまうことも考えられます。

もちろん、税務署は1円でも多く税金を取りたいので、本来の売上や利益よりも多い数字で決定されてしまうかもしれません。

もしそうなれば、税金の支払金額はさらに高額なものとなります。悪質な脱税だと判断された場合、逮捕されることもあり得ます。

あなたが考えているよりもずっと、税金とは恐ろしいものなのです。死と老化と、そして税金からは絶対に逃げられません。

確定申告を行なっていないせいで「バレたらどうなるんだろう…」といった、不安や後ろめたさを感じている方もいるかもしれません。

「いつか税務署が来るんじゃないか、高額な追徴課税を払わないといけないんじゃないか・・・」

といった恐怖に襲われている方もいらっしゃるでしょう。

無申告のまま放置すると社会的な信用を失う

また、無申告の方は社会的な信用が無いので、家や事務所が借りられなかったり、クレジットカードが作れなかったりなどの不利益を被ります。

さらに、自分のビジネスをさらに大きくしたいと思って融資を受けようと思っても、税務署の収受印がある確定申告書がなければ、日本政策金融公庫や金融機関の審査もパスできません。

「今後も事業主として生きていくぞ!」って方にとっては、デメリットしかありません。

無申告のまま放置する方は、実際に税務署が来るまで不安や恐怖と戦い続けるつもりなのでしょうか。その日が来るまで怯えて暮らすつもりなのでしょうか。

ここで「いや、自分はきちんと申告しているし大丈夫だ!」と思っている方も、必ずしも大丈夫と言えるわけではなくて…

ネットビジネスの確定申告でやりがちなミス・節税方法

個人で確定申告を済ませようと思っても、税務会計に関する知識があまり無い方たちにとって正しく確定申告を行うのは非常にハードルが高いです。

なぜなら、税務会計には覚えるべき内容が山のようにあるうえに、複雑な処理も多く、ある程度の実務経験も必要ですぐにマスターできるものではないからです。

ですので、自分が正しく処理できたと思って申告していても、あとから税務調査で否認されるケースがよくあるのです。

例として、ネットビジネスの確定申告でやりがちなミスをご紹介しておきましょう。

A8.netというASPがありますね?

A8.netで確定したアフィリエイト報酬が振り込まれるのは翌々月15日です。

たとえば、12月に100万円のアフィリエイト報酬が発生した場合、2月15日に100万円が自分の口座に振り込まれます。

このとき、上記の売上はいつ計上すべきでしょうか。報酬が振り込まれた2月15日でしょうか?

いいえ、違います。正解は12月です。

アフィリエイトの売上(あらゆる事業の売上)は、まだ報酬が振り込まれていなくても、商品やサービスの提供が行われてその対価が約束された時期(売上が実現した時期)に計上する”実現主義による計上”が義務付けられています。

ですので、先程のケースでもこの実現主義の考え方に則って、12月に売上を計上しなければならないのです。

しかし、正しい税務会計の知識がないために、報酬が振り込まれた2月15日に売上を計上してしまう方もいます。

すると、もし12月が決算月だった場合、売上の計上が期をまたいでしまい100万円の計上漏れが発生してしまうわけです。

売上の計上漏れは、税務署も目を光らせてチェックしていますので、税務調査で見つかれば当然厳しく指摘されます。

最悪の場合、高額の追徴課税を取られるケースもあります。

上記以外にも、ネットビジネスの確定申告でやりがちな、代表的なミスを10個紹介しておきます。

(※タップすると開きます)

- ■ アフィリエイト報酬について、ASPからの入金額をその額のまま売上に計上している

- 致命的なミスです。

ASPからの入金額はアフィリエイト報酬から振込手数料を差し引いた金額になっているので、きちんとASPの明細を見て、アフィリエイト報酬の総額を売上、振込手数料を経費として、別々に計上しなければなりません。

ここの計算を間違えていたせいで、本当は消費税の申告・納税をしないといけない事業者になってたのに、気づかないうちに脱税してしまっていたという事態になりかねません。

- ■ 家賃や光熱費、通信費、駐車場代の全額を経費にする

- 家賃なども事業に使用している部分は経費にできますが、プライベートで使っている部分は経費にできません。

特に家賃は高額になるケースが多いので、あとになって経費処理が否認されると痛いです。

- ■ 10万円以上のMacBookやiPhoneなどの購入代を一括で経費にしてしまう

- 1個当たり10万円以上する物品の購入については、原則として固定資産に計上し、その後数年間に渡って減価償却による経費処理をしなければなりません。

- ■ 反対に、一括で経費にできる物品の購入代を固定資産に計上する

- 1個当たり10万円以上する物品の購入でも、それが20万円未満であれば「一括償却資産」として購入した年度から3年間にわたって均等償却できます。

そして、30万円未満であれば青色申告を行っている中小企業や個人事業主に限って「少額減価償却資産の特例」により1年で全額を経費にできます。

しかし、固定資産として計上してしまうと、毎年ごく一部の金額しか経費にできず、あまり節税効果が見込めません。

- ■ 交際費を経費にしてない

- 接待や飲食代などの交際費について、保守的な税理士の先生に「それは経費にできません」と言われて経費にしてないパターンがあります。

当然ながら、事業に関係する交際費は経費に計上して節税できます。

- ■ 美容院代や化粧品代、エステ代を経費にしてない

- 一見プライベートで使っているように見える費用でも、ホームページやパンフレットなどの写真撮影のため、セミナーを開催するため、大きな商談の準備のためなど、仕事用で使ったものであれば経費として計上できます。

しかし、これも「経費として認められないだろう・・・」と保守的に考えて経費処理してない方もいます。

- ■ 創立費や開業費を計上しない

- 定款や諸規則作成のための費用など会社設立にかかったお金や、広告宣伝費や通信交通費など開業準備に直接かかった費用は一旦資産として計上し、好きな年度に好きなだけ経費に計上できます。

これを利用すれば、開業後間もなく、まだまだ利益が出ていない年度でこれらの費用を経費にせず資産として取っておき、利益が多額に計上された年度に経費にすることでうまく節税できます。

- ■ 青色申告しておらず、65万円の所得控除を受けていない

- 個人事業主限定の特典ですが、青色申告といった申告方法を選択することで、最大65万円をその年度の所得から控除できます。そして、大幅な節税効果が受けられます。

しかし、青色で申告していないために所得控除を受けられず、不利な申告をしてしまっている方もいます。

- ■ 損失の繰越控除ができない

- 事業から赤字が出た場合、法人であれば9年間、個人事業主であれば3年間、その赤字を翌期以降に持ち越して、利益が出た年度の所得から繰越控除することができます。

これにより大幅な節税効果が見込めますが、こちらも青色申告していない方は利用できません。

- ■ 日々の取引をすべて手打ちでデータ入力している

- 今の時代、クラウド会計ソフトという便利なITツールがあります。銀行口座の入出金データやクレジットカードの使用データと連携させれば、自動で仕訳入力を行ってくれます。

しかし、クラウド会計ソフトの存在を知らない方は、全部手打ちで仕訳を入力しています。そんなマニュアル作業では、無駄に時間もかかるし人為的なミスも防げません。

以上、ネットビジネスの確定申告でやりがちな代表的なミスを紹介しました。

これらのミスで税金を余分に支払うことになったり、あとから税務調査で指摘され、追徴課税を取られたりする羽目になるのです。

今の時代「ネットで調べれば必要な情報はすべて得られる」と考えている方もいますが、私から言わせればまだまだ情報量が足りていません。

税務会計を含む専門的な分野は特にそうです。

世の中には本当にさまざまな種類の事業があり、必要な税務対策や節税も事業によって個別具体的に変わりますし、それらすべての情報を網羅するのは、今の技術では到底無理です。

世間で言われているように、いつかは税理士の仕事もAIに取って代わられるかもしれませんし、個人的にはそのときが来るのを楽しみにしていたりもしますが、まだまだ時間がかかるでしょう。

ネットビジネスをやっている方の中には「税理士不要!」と主張している方もいますが、正確な申告ができている方は果たしてどれだけいるのでしょうか?

実際、そのような主張をしている方のブログを読んでいると「いや、その会計処理間違ってますよ…!」と感じる箇所が散見されます。

私も国家試験を突破したうえで一人の専門家として、定期的に研修を受けたり、専門書を読んで勉強したり、実務経験を積んだり、周りの税理士の先生と情報交換したりしてようやく適正な申告ができるようになったと自負しているのですが、

よくネットで匿名の方が書いているように、そんな簡単に法人税の申告や消費税の申告、あるいは所得税の申告が正確にできるようになるものなんでしょうか?

もちろん、時間をかけて勉強して税務会計に詳しくなってみるのも良いですが、そうするくらいならもっと売上に繋がることや、事業を発展させることに時間を使った方が良いのではないでしょうか。

あなたの目的は税金に詳しくなることですか?それとも、売上を伸ばして事業をもっと拡大することですか?

果たしてどちらでしょうか。

▼タップで移動します▼

ネットビジネスに強い税理士はほとんどいない

「うちは税理士の先生にお願いしているから安心だよ!」とおっしゃる方もいるかもしれません。

しかし、税理士であれば誰に頼んでも良いというわけでもないのです。

お医者さんでも内科や外科、小児科や整形外科など専門分野が分かれているように、

税理士にも飲食店、美容院、金融、小売業、建設業、IT業界、ネットビジネスなど得意な業界や専門分野があるからです。

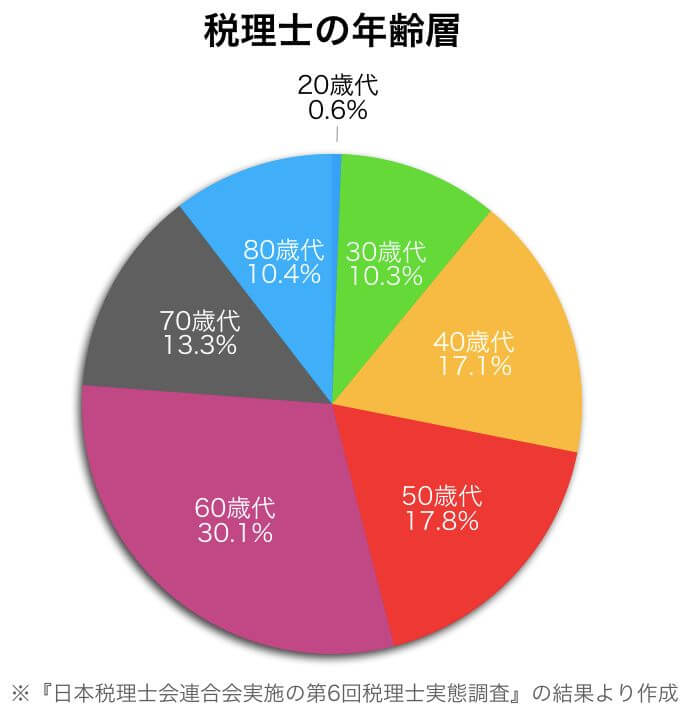

税理士の平均年齢をご存知でしょうか?

『日本税理士会連合会実施の第6回税理士実態調査』の結果によれば、税理士の平均年齢は60歳以上だということが分かっています。

業界全体で40歳以上の税理士が約90%を占め、30代の税理士は10.3%しかおらず、20代の税理士に至ってはわずか0.6%しかいません。

一方、ネットビジネスやスタートアップ、ベンチャー企業の事業主様は、ご存知のとおりかなり平均年齢低いですよね?

ネットビジネスやスタートアップ、ベンチャーに取り組んでいらっしゃる方の大半が20代or30代で、早ければ10代のうちからネットビジネスで起業している方もいます。

私の周りのネット起業家も20代が中心です。

このように、税理士の年齢層とネット起業家の年齢層にギャップがあるうえに、そもそもネットビジネスのことについて知らない税理士もいます。

こういった用語を話しても「???」となる税理士がほとんどです。

このように、ネットビジネスに詳しくない税理士に依頼したいと思っても、

まずネットを使ったビジネスモデルについて説明しなければならない手間が生じるうえに、挙句ネットビジネスについてよく分かってもらえず、正しい会計処理や節税対策ができない。

その結果、不利な申告をして無駄に税金が取られてしまったり、税務調査でミスを指摘され追徴課税を取られたりしてしまうのです。

高額な顧問報酬を払っているのに本末転倒です。

それ以外にも、日々のコミュニケーションにおいて、

- 年齢のギャップから生じる食い違い

- 話が通じない

- 話が合わない

といった問題もたくさんあるでしょうし、そこにかかる時間や労力、精神的負担などのコミュニケーションコストも大きなストレスになります。

ネットビジネスに強く経験者の税理士だから提供できるサービス

そこで私の出番です。

年代も近く、本当の意味で同じ目線・価値観でご相談いただけるのは、日本全国の税理士の中でも私だけではないかと思います。

私は自分自身がネットを使って起業したという経験があり、現在もネットビジネスに携わっている立場にありますから、当然ながらネットビジネスに関する知識も豊富に持っています。

あなたのビジネスモデルについても、少しご説明いただくければすぐに理解できます。

説明に無駄な時間や手間を生じさせることはありません。そのうえで、ネットビジネスプレイヤーとして同じ目線でお話ができます。

ネットビジネスと会計・税務、両方についての専門的な知識を持つ者だからこそできる、ネットビジネスの正しい確定申告・有効な節税対策を提供させていただきます。

また、日々の業務は公認会計士・税理士の資格を持つ私本人が必ず担当しますのでご安心ください。

後ほど詳しくお話しますが、安い会計事務所では無資格の職員が業務を担当することもあるのですが、弊所でそのようなことはいたしません。

有資格者だからこそできる、質の高いサービスを心がけております。

もちろん「今まで申告してこなかったんですが、それでも大丈夫ですか・・・?」という方の申告もお手伝いさせていただきます。

税務署から連絡が来るまでに、できるだけ早く申告することで、無申告加算税や延滞税などの追徴課税を低く抑えることができますからね。

その時点でできる可能な限りの節税対策も行います。

あらゆる手段を使ってあなたの経理・申告作業にかかる時間を削減します

弊所では、あなたが安心して稼ぐことだけに集中できるようにするため、あなたが経理や申告作業にかける時間も最小限となるよう尽力します。

そのための工夫をいくつかご紹介しておきます。

オンラインのやり取りのみで完結できます

ネットビジネスに携わる税理士として、弊所はネット上でできることはすべてネットで完結させる方針を採っています。

他の会計事務所と同じように、税務相談や確定申告についての打ち合わせを随時面談にて行っておりますが、

弊所では、Zoomによるビデオ通話もしくは音声通話によるオンライン面談を基本としています。

もちろんご希望の場合は、訪問もしくは喫茶店などで対面による面談も可能です。

なお、不必要な面談を実施してお時間と料金を取ることは一切しません。

たまに面談の回数を無駄に増やしてあとから高い顧問料を取る会計事務所があると聞いたことがありますが、弊所でそのようなことは一切ありません。

領収書などの書類も郵送してくださるだけでOKです。

郵送のタイミングは必ずしも月次でなくて構いませんが、最低でも3ヶ月に一度お送りいただければ仕訳入力作業もスムーズに進みます。

資料がある程度まとまったタイミングでお送りください。レターパックによる郵送がオススメです。

また、銀行口座の入出金の管理は、Googleスプレッドシートなどで行います。

わざわざ通帳をお送りいただく必要はありません。諸々のデータ入力もオンラインで完結させることができます。

ITツールを積極的に活用しています

弊所では最新のITツールもフル活用しております。

先程お話したとおり、面談時にはZoomによるビデオ通話、もしくは音声通話を活用しております。

ちょっとしたご質問やご相談があるときのメッセージのやり取りではChatworkを活用しております。

そして、タスクやデータの共有にはGoogle Driveを利用しております。上記以外にも、便利なITツールは積極的に導入していく方針です。

サービスの質を一定に保つため、やり取りにかかる時間や、Googleスプレッドシートなどにデータを入力するのにかかる時間をゼロにすることはできませんが、

ありとあらゆる手段を使って、あなたのビジネスの経理・申告にかかる時間を可能な限り少なくします。

また、弊所のサービスは全国対応です。

北海道から沖縄まで、たとえ石垣島や八丈島のような離島でも、ネット環境と郵送手段がある限り対応いたします。

ネットビジネスをやってる方はノマドワークで住所も不定期で変わることも多いと思いますが、それでも問題なくご依頼いただけるのでご安心ください。

▼タップで移動します▼

植村会計事務所のサービスご案内

それでは、弊所の具体的なサービス内容について紹介していきます。

(※タップすると開きます)

- ■ 面談

(時期:随時) - 経営状態の報告および今後の税金対策についてアドバイスを行います。

面談方法はビデオ通話もしくは音声通話を基本としていますが、訪問による対面での面談も可能です(要旅費交通費)。

- ■ 記帳代行

(時期:随時) - 会計ソフトへの仕訳入力を代行します。

通帳データや領収書、請求書などの必要資料を当事務所にご郵送ください。

郵送のタイミングは必ずしも月次でなくて構いませんが、最低でも3ヶ月に一度はお送りいただけると入力作業がスムーズに進みます。

資料がある程度まとまったタイミングでお送りください。

- ■ 記帳チェック(お客様ご自身が記帳する場合)

(時期:随時) - 入力した会計データを当事務所にご送付ください。会計ソフト導入の指導も行います。

- ■ 税務相談

(時期:随時) - 面接時はもちろん、日々Chatworkにていつでもご相談いただけます。

- ■ 納税予測・節税対策

(時期:随時) -

月次決算を踏まえた納税予測を行った上で、可能な限りの節税対策を提案します。

- ■ 年末調整・源泉徴収票作成(別途請求)

(時期:12月) - 従業員の年末調整と源泉徴収票の作成を行います。

- ■ 源泉所得税の納付書作成(原則的な納付方法)

(時期:毎月) -

原則的な納付方法における源泉所得税の納付書を毎月作成します。

- ■ 源泉所得税の納付書作成(納期の特例)

(時期:7月、1月)

- 納期の特例分の源泉所得税の納付書を半年に1度、作成します。

- ■ 給与計算支援

(時期:随時) -

給与計算を自社で行なっている場合、給与計算ツールの導入を通して業務効率化の提案を行います。

- ■ 給与支払報告書の提出

(時期:1月) - 前年の給与支払額を、個人別に市区町村に提出します。

- ■ 法定調書合計表・支払調書の提出

(時期:1月) - 前年の給与・報酬等支払額を、税務署に提出します。

- ■ 償却資産申告書の提出

(時期:1月) - 土地、建物、車両以外の資産(器具備品、機械、附属設備等)について、市区町村に申告します。

- ■ 決算書作成

(時期:年一回) - 賃借対照表、損益計算書、株主資本等変動計算書を作成します。

- ■ 法人税・所得税・消費税(別途請求)・地方税申告

(時期:年一回) - 各種税務申告書を作成し、税務署、都・県税務署、市町村に提出します。

- ■ 上記、中間申告

(時期:年一回) - 法人税、所得税、消費税、地方税等の中間申告に対応します(仮決算による中間申告は含みません)。

- ■ 各種税務届出書の作成

(時期:随時) -

異動届や消費税課税事業者届出書など、税務署に提出が必要な税務書類の作成・提出代行を行います。

- ■ 月次決算

(時期:毎月) -

翌月第5営業日までに月次損益計算書、月次貸借対照表を作成し、スピーディな業績把握を実現します。

- ■ 月次経営会議

(時期:毎月) - 毎月の経営会議の開催もしくは参加をいたします。実績の分析や予算の達成度合いの報告、経営会議においての壁打ち相手になります。

- ■ 予実管理

(時期:毎月) -

予算と実績を比較分析し、予算の到達度や今後の課題を明らかにします。

- ■ KPI管理

(時期:毎月) - 事業計画上設定した各種KPIが問題なく進行できているかリアルタイムで把握・分析します。

- ■ 経営管理

(時期:毎月) -

予算や目標を達成するための活動をモニタリング・評価し、改善のために各種の提案を行います。

- ■ 業務効率改善

(時期:随時) -

経理事務の業務効率を改善するための提案を行います。

- ■ 事業計画・資金繰り表更新

(時期:毎月) -

毎月の実績を踏まえて事業計画と資金繰り表を更新・フォローします。

- ■ その他

(時期:随時) - 上記以外にも、適正な申告・納税のために必要となる業務に対応いたします。

以上、専門用語を交えた小難しいサービスのご紹介となってしまいましたが、

要するに、事業を運営していくために経理・申告で通常行わなければならない定期的業務は基本的にすべて含まれていると思っていただいて大丈夫です。

▼タップで移動します▼

安かろう・悪かろうの会計事務所になる気は一切ありません

私は業界の中でも若手の税理士ですが、それでも一人のプロフェッショナルとしてのプライドがあります。

やるからには圧倒的に質の高い仕事をします。

ですので、そのためにも自分のサービスを安売りするつもりはございません。

そうでなくても、適切な経理・申告作業を実施していくためには、そこにかかる人件費はもちろん、

- 会計ソフト

- 申告書作成用ソフトにかかるコスト

- 広告費や事務所代

- 税理士会の年会費や研修費

- その他諸々

上記の費用がかかります。

それを考えると、あまりに料金を安くしすぎると確実に赤字になり、価値の高いサービスを提供することもできなくなってしまいます。

それにもかかわらず、巷には激安の月額顧問料・決算料でサービスを提供している税理士の先生もいます。

何も知らない場合、つい目先の価格つられて、できるだけ安い税理士に依頼したくなる方も多いでしょう。

しかし、料金が安くできるのはいくつか理由があります。

1つ目の理由:税理士が業務に関わらない

顧問契約を結ぶときはさすがに税理士本人が面談しているでしょうけど、普段の税務相談や質問の回答、会計ソフトへの仕訳入力などは無資格の素人職員に任せているのです(言い方は悪いですが)。

一番大事な決算書や申告書の作成も無資格の職員がやっていることがあります。

にもかかわらず、税理士もでき上がった書類のチェックすらしていないケースも多々あります。

このように、税理士本人の時間と人件費をできる限り削減して、人件費の安い無資格の職員に丸投げしているから料金を安くできるのですが、税理士本人が業務を遂行しないのでどうしてもサービスの質が低くなってしまいます。

中にはミスが多い、税法に疎い、失礼な振る舞いをしてくる職員もいると聞いたことがあります。

自分は資格のある税理士に確認をしてもらいたくて契約したつもりなのに、いつも応対してくれるのは無資格の職員ばかり。

こんな扱いを受けると、到底信頼できないと思います。

2つ目の理由:あとから料金が加算されるパターン

たとえば、月額の料金が見積りの時点では1万円という激安価格だったけど、

- 面談の回数が1回増える度に月額+5,000円かかる

- 記帳代行を依頼すると月額+30,000円という高額な料金が発生する

- 消費税が還付申告になるので申告料+30,000円になりますと言われた

など、普通は顧問契約を結んだ時点で「税理士にお願いした」と思ったはずのサービスが基本セットに付いておらず、サービスを提供してもらう際に追加料金がかかってくるわけです。

よく分からない専門用語を並び立てられて、知らないうちに高いサービスに契約させられていたケースもあります。

その結果、最終的に他の会計事務所と同じか高い料金を取られてしまうこともあります。

3つ目の理由:薄利多売のサービスを提供している

言い方が悪くなってしまいますが、安さを売りにしないとお客さんがつかないので、仕方なく料金を安くしている事務所もあります。

しかし、安さを売りにするビジネスモデルではどうしても薄利多売とならざるを得ないので、必然的にたくさんのお客様と契約をしなければなりません。

スタッフ一人あたりが担当する業務量も膨大なものとなります。

そうなると、お客様一人一人のケアを十分に行っていけません。

必然的に、日々の帳簿作成も申告書もめちゃくちゃなできになってしまうのです。

そして、あとから税務調査で莫大な過少申告加算税、無申告加算税、延滞税などを支払う羽目になります。

このように、『料金が安い』会計事務所にはそれなりの理由があるのです。

安かろう、悪かろうのサービスを提供しているわけですね。

もちろん、これはそれぞれの会計事務所の経営方針の問題で、それが『良いか悪いか』という話をするつもりはありません。

ただ、弊所は安かろう・悪かろうの会計事務所になるつもりは一切ありません。

せっかく弊所を選んでいただいた以上、私は自分に関わってくれるすべての方に質の高いサービスを提供したいのです。

ですので、一人一人に集中するため、手が回らなくなるほど多くの方と契約するつもりもありません。

もし、

- 信頼できなくても良い

- 質の低いサービスで良い

- 担当が無資格の職員でも良い

- とにかく目先の料金を安く済ませたい

- めちゃくちゃな帳簿や申告書でも税務署に提出できたら良い

とお考えの方は、おそらく弊所とは合わないと存じますので、別の会計事務所へご依頼いただきますようお願いします。

でも、

- 正確な帳簿や申告書を作成してほしい

- 税務調査で余計な追徴課税を取られたくない

- 資格を持つ信頼できる人に業務を担当してほしい

このようにお考えの方はぜひ、ビジネスの発展のため一緒に頑張っていきましょう。

短期間の付き合いで終わるのではなく、長期的に親しくしていただけますと幸いです!

▼タップで移動します▼

植村会計事務所のクチコミ・評判

お客様からいただいた、植村会計事務所のクチコミ・評判の一部を紹介します。

※許可をいただいて掲載しております

対応が速い、丁寧、所長が良い人、快活、最高の公認会計士・税理士さんです!

吉祥寺で23年間不動産業を営んでいます。

以前、顧問契約をして頂いておりました税理士さんが引退なさるとのことで、別の税理士さんを探しておりました。

吉祥寺付近の税理士さんを検索していると、駅近くのオフィスにて開業なさっている所長さんの事務所ホームページを発見。

ブログ記事を読んでみて共感するところが多々あったので、さっそく問い合わせてみたら、すぐにZoomにて所長さん直々に面談してくださるとのこと。まだお若いにも関わらず立派な理念のもと仕事に打ち込んでいらっしゃるご様子で、その若々しさ・勢いあふれるご姿勢、それでいてどっしりと構えておられる佇まいに影響され、なんだかこっちも元気と若さをもらえて「もっと頑張りたい」と思ってしまいました。

顧問料やサービス内容についても言うことなし、安心してお願いできる会計士・税理士さんです。

引用:Googleのクチコミ

安心して任せられる会計事務所です。些細な相談にも的確なアドバイスをもらえるし、丁寧に税務をサポートしてもらってます。所長さんが若くて明るく、親身になって話を聞いてくれるので、なんの心配もなく安心して任せられます。

引用:Googleのクチコミ

いつもお世話になっております、中野です。

この度は当社の案件をお引き受け下さり本当に有難うございました。

うちでやっている事業の性質上、webマーケティングやIT(プログラミング、システム開発等)関連の税務にお詳しい植村先生でないと処理しきれないことが多々あったように存じます。

既に直接お礼もうし上げましたが、改めてこの場においても感謝をお伝えいたします。

※あの後うちの娘と飲みました。

まだちょっと早かった様です笑

引用:Googleのクチコミ

ほかのいくつかの税理士法人と相見積もりをして迷っていたが…特にIT関連の事業に詳しいこちらの事務所に頼んで正解だった。

ほかのお客さんにもIT企業がたくさんいるようで、とにかく実績や事例が豊富。

ベンチャー企業の事例を聞いたときは、なるほどな、と。

自社の性質にぴったり合った事務所に依頼することが大事だと感じた。

引用:Googleのクチコミ

植村会計事務所のサービスと料金表

植村会計事務所のサービスと料金表は以下のとおりです。

ご契約いただくうえでの費用感を確認したい方も、お気軽にお問い合わせください。

■ 税務顧問契約

(月額顧問料は記帳代行料込み)

| 売上規模 | 月額顧問料 | 確定申告 決算料 |

| 1,000万円未満 | 30,000円 | 80,000円 |

| 1,000万以上 3,000万円未満 |

32,000円 | |

| 3,000万以上 5,000万円未満 |

35,000円 | |

| 5,000万以上 8,000万円未満 |

40,000円 | |

| 8,000万以上 1億円未満 |

45,000円 | |

| 1億円以上 | ご相談 | ご相談 |

※記帳をお客様ご自身でご対応いただく場合も同様の料金となります

※決算間際でのご依頼の場合も遠慮なくお問い合わせください

※月次決算をご希望の場合は月額10,000円の追加料金で承ります

※税務調査は別途立会料が発生します

※金額はすべて税抜です

■ オプション業務

(顧問契約にプラスできるサービス)

|

サービス内容 |

料金 |

備考 |

|

給与計算代行 |

月額2,000円〜 |

給与計算に必要なツール(freee人事労務)の使用料が含まれております。 |

|

プロフェッショナルプラン |

月額250,000円~ |

月次経営会議の開催・出席や事業計画管理などを通し、貴社の戦略構築を支援します。 |

|

事業計画・資金繰り表作成 |

200,000円~ |

事業計画と資金繰り表(5ヵ年)を作成します。 |

■ 年1回業務

|

サービス内容 |

料金 |

備考 |

|

消費税申告代行 |

50,000円~ |

消費税申告書の作成と電子申告の代行を行います。 ※簡易課税の場合は30,000円から承ります |

|

年末調整代行 |

30,000円~ |

年末調整手続を網羅的に行います。 源泉徴収票・法定調書合計表・支払調書・給与支払報告書の作成・提出、源泉所得税の納付書作成を代行します。 |

| 株式会社 | |

| 費用名 | 金額 |

| 設立手数料 | 0円 |

| 設立の実費費用 (定款認証手数料+登録免許税) |

182,000円 (32,000円+150,000円) |

| 顧問契約セット割引 | -44,000円 |

| 合計金額 | 138,000円 |

| 合同会社 | |

| 費用名 | 金額 |

| 設立手数料 | 0円 |

| 設立の実費費用 (登録免許税のみ) |

60,000円 |

| 顧問契約セット割引 | -44,000円 |

| 合計金額 | 16,000円 |

※登記謄本取得や郵送などでかかる実費は別途ご負担をお願いいたします

※定款認証手数料は資本金が100万円未満なら32,000円、100万~300万円未満なら42,000円、300万円以上なら52,000円です

弊所ではクラウド会計ソフトfreeeを筆頭にさまざまなITツールを導入しており、効率的な事務所運営に成功しております。

- Zoom

- Chatwork

- Google Drive

など

各種ITツールの長年の運用実績があり、日々のお打ち合わせや書類・データのやり取り等において、お客様にご負担をかけることなく、かつコストが最小限に抑えられる税務処理のノウハウが蓄積されております。

そのため、クラウド会計ソフトをはじめとしたITツールが導入されていない税理士事務所の顧問料と比べて安価で、かつ正確で質の高いサービスの提供が可能です。

資格を持った担当者が責任をもってお客様をサポートさせていただきますので、ご安心ください。

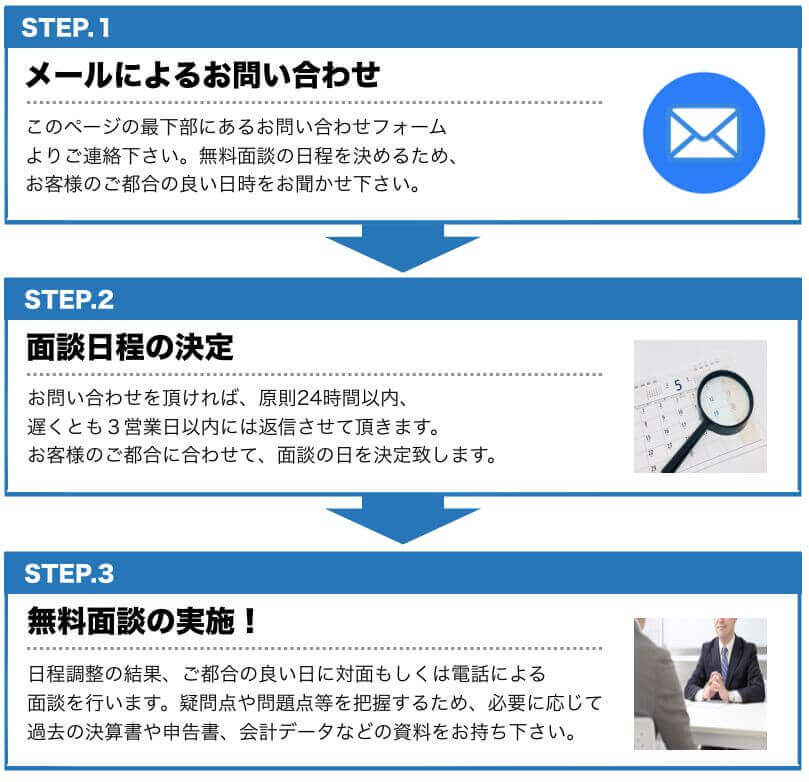

植村会計事務所のご相談の流れ

問い合わせしたからといって必ず契約しなければならないことはありませんし、こちらから強引に勧誘したり申込を迫ったりすることも一切ございません。

契約するかどうかは、面談中でもいいですし面談後に検討してから決めていただいても構いません。

ご質問やご相談、お問い合わせなどがありましたら、お気軽にご連絡くださいませ。

▼タップで移動します▼

安心して稼ぐことだけに集中してください

自分で確定申告や決算申告を行う、ネットビジネスに疎い税理士に確定申告を依頼する場合、

・税務調査でミスを指摘され追徴課税を取られるリスク

があるのでしたよね。

そこでネットビジネスに関して、そのビジネスモデルや特有の処理、効果的な節税策を知っている税理士に依頼することで、税務調査に対する不安や恐怖から解放されるのはもちろん、

面倒な作業からも解放され、売上だけに集中できるようになり、無駄な税金を取られることもなく、ビジネスを健全に発展させられます。

そうやってビジネスが発展していけば、お金も時間も余ってくるのでビジネスのさらなる発展に使っても良いし、あるいは趣味や遊びに使っても良いでしょう。

ビジネスが大きくなれば、いずれは税理士と契約しないといけなくなりますし、税務署に余計な税金を取られるくらいなら、早めに適切な経理・申告ができる体制を整えておいたほうが良いです。

確定申告、決算申告を行わない後ろめたさを感じている、モヤモヤとした気持ちが頭のどこかに残っている状態でビジネスをしてほしくはありません。

そんな心理状態では、落ち着いて仕事に集中することもできないでしょう。

やるべきことをきちんとやり、堂々と胸を張って事業で稼いでいただき、周りの方を幸せにし、そして社会にも大きく貢献していただくこと。

そのお手伝いをするのが私の使命です。

弊所サービスに関するご質問やご相談、お問い合わせは無料です(全国対応)。

以下のフォームよりお気軽にご連絡ください。

【営業時間 9:00~18:00(土日祝の面談はご相談ください、24時間365日受付中)】

※お問い合わせ内容は必ずご記入ください

※見積もりをご希望の方は売上や業種などの詳細をご記入ください

※面談を無断欠席なさった場合は日程の再調整をいたしかねます

- 弊所はお客様に最高のサービスを提供するため、一人一人のお客様にしっかり時間をかけて全力を尽くして担当させていただく方針を採っております

- キャパオーバーになった時点で新規のご依頼の受付を停止する場合があります

- 申告期限の近いタイミングでのご依頼になると、特急料金として割高でお受けせざるを得ない場合もあります

- あまりにも期限間近のタイミングでご依頼いただいた場合、ご依頼を承れない可能性もございます

- 弊所サービスに関して問い合わせて平日にもかかわらず返信がない場合は、迷惑フォルダやメールアドレスの入力ミスがないかをご確認ください

よくあるご質問

よくいただくご質問をご紹介いたします。

(※タップすると開きます)

- Q ネットビジネス・IT業界・スタートアップ・ベンチャー以外の業種でも顧問契約をお願いできますか?

- A もちろんです。

不動産・整体・コーチング・占い師など、さまざまな業種の方と顧問契約を結ばせていただいております。

- Q 売上が伸びてきたのですが、何をすべきなのかわかりません。

- A 大丈夫です、すべてお任せください。

しっかりとお話を伺い、稼ぐことだけに集中できるよう徹底サポートさせていただきます。

まずはお気軽にお問い合わせください。

- Q 税理士ご本人に業務を担当してもらえますか?

- A 弊所は有資格者による質の高いサービスを心がけておりますので、

必ず資格を保有する職員が業務を担当します。

無資格のスタッフのみで業務を対応することはありません。

- Q 遠方に住んでる者なのですが、顧問契約をお願いできますか?

- A もちろん大丈夫です、弊所のクライアントの約半数は遠方の方々です。

住んでる場所にかかわらず、どうぞ遠慮なくお問い合わせください。現代の発達したITサービス・郵送サービスのおかげで、遠方の事業者の方の経理業務や税務業務にも十分対応できるようになりましたので、

問題なく弊所にご依頼いただけます。

- Q 節税対策の徹底をお願いできますか?

- A 会社の状況に応じて、広告や設備への投資、役員報酬額の適切な設定、有利な税制の選択など、

合法な節税策については積極的にご提案させていただいています。

しかし、脱法行為である脱税や粉飾決算に関しては堅くお断りしています。

- Q 税務調査にも対応していただけますか?

- A 顧問契約をいただいているお客様には税務調査にもしっかりと対応いたします。

(※場合によっては別途で税務調査の立会料が発生することもございます)

- Q 会社設立から何もしていないのですが、依頼を受けてもらえますか?

- A 現在の会社の状況に応じて、適切な経理・税務業務を行います。

無申告の状態が続く分、延滞税が高くかかってきますので、なるべく早めにご相談ください。

- Q 確定申告や節税の方法などについて、少し相談させていただけますか?

- A スポットのご相談については90分3万円からで承っております。

ご連絡があり次第、詳細をご案内をさせていただきます。

12月〜翌年3月のご依頼に関しましては、状況次第ではお断りさせていただくケースもございます。ですので、なるべくお早めにご依頼いただけますと幸いです。

満枠でも翌事業年度分のご依頼であればお受けできるケースがございます。

お気軽にご連絡ください。

- Q 申告期限間近の依頼でも受けてもらえますか?

- A 期限までどのくらい時間が残されているかにもよりますが、基本的には期限間近のご依頼でもお受けしています。

(※場合によっては特急料金が発生することもございます)

その他、弊所サービスに関するご質問・ご相談は、問い合わせフォームよりお気軽にお問い合わせください。

▼タップで移動します▼

追伸

私も一人のネットビジネスプレイヤーとして数多くのネット起業家の方とお話してきましたが、どの方にも共通していたのが『自分の手で未来を切り開いていきたい』といった思いを持っていることです。

私自身も、より自分らしく生きていくために、半ばフライング気味に会社を辞めてネットビジネスでベンチャー起業しました。今の時代、ネットのおかげで起業に対するハードルは劇的に低くなっています。

自分のやりたいことができなくてモヤモヤしている方はもちろん、同調圧力や過酷な生活に苦しんでいる方、退屈な毎日で死にそうな方も、自分の人生を変えるきっかけとして『起業』という選択肢を選べるようになりました。

そんな時代の流れに乗って、新しいビジネスに挑戦する方が増え、面白いビジネスがたくさん生まれて、経済や産業がどんどん発展していく。

同時に好きなことで稼ぐ方、自分の人生を楽しむ方、世界に良い影響を与えてくれる方、そんなキラキラしたビジネスプレイヤーが増えていく。

そうなれば世の中は今よりもっと楽しくなっていくと思ってますし、そうなったら良いなと心から願っています。

そのために、勇気ある一歩を踏み出して新しいことに挑戦している方々を私は心より尊敬していますし、少しでもそういった方々のお役に立ちたいと思っています。

まさにこれが、今の私が本当にやりたいことなんです。

そんな方々が「経理や税金のことが気になって仕事に集中できない」なんてことがあってはなりませんし、不利な申告をしてしまったり、税務調査で追徴課税されたりして、高額で余計な税金を支払うことになってほしくもありません。

あなたのビジネスで何よりも重要なことは、売上を伸ばして事業を拡大させるのにあなた自身が集中できる環境を作ることです。

その環境を作るために、私の力が必ずお役に立つはずです。あなたのご相談をお待ちしております。

そして、あなたのビジネスの発展にお役に立てることを心より楽しみにしております。

植村拓真