こんにちは、YouTuberに強い税理士の植村拓真です。

植村会計事務所はYouTuberを含めたネットビジネス業の方と顧問契約を結ばせていただいたり、ご相談いただく機会が多い会計事務所です。

そんな弊所では、YouTuberのお客様から以下のようなご相談をよくいただきます。

YouTuberは2010年代から伸び始めた新しい業種であるため、上記のように「税理士に断られた」「費用相場や税理士選びがわからない」「何が経費になるか知りたい」といった方が多くいらっしゃいます。

今回はそんな方に向けて、YouTuberの税理士費用の相場や安く抑える方法を解説します。

YouTuberの経費や失敗しない税理士選びについても解説しますので、参考にしてみてください。

YouTuberが税理士に依頼する際の費用相場と安く抑える方法

YouTuberで税理士を探している方からいただくお問い合わせの主な内容が、依頼時の費用相場についてです。

税理士費用は事務所によって異なるため、なるべく損をしたくないと考える方が多くいらっしゃいます。

そこで今回は、YouTuberが税理士に依頼する際の費用相場と安く抑える方法について解説します。

税理士に依頼する際の費用相場

YouTuberの方が税理士に依頼する際の費用相場は、スポット契約を結んで確定申告や決算申告のみを依頼する場合は5万〜15万円、顧問契約を結んですべてを依頼する場合は月1万〜4万円です。

税理士費用は年間売上や取引量、業務の難易度などによって異なるため、相場が幅広くなっています。

本項目で紹介している金額はあくまで相場ですので、実際に税理士を探す際は複数の事務所に見積もりを依頼して比較しましょう。

税理士費用を安く抑える方法

税理士に依頼する際に損をしたくない方は、以下の内容を意識してみましょう。

- 繁忙期は避けて早めに依頼する

- 非対面で面談を実施する

- 顧問契約を結ぶ

- 記帳作業をご自身で済ませておく

繁忙期で期限ギリギリに確定申告を依頼すると、特急料金が発生して割高になる傾向があります。

事務所によっては依頼の受付自体を停止しているケースもありますので、税理士への依頼を検討している方は早めに問い合わせておきましょう。

他にも税理士との面談を非対面にして交通費を抑えたり、顧問契約を結んで確定申告自体の費用を抑えたり、記帳作業を済ませて税理士の作業量を抑えたりすると、税理士費用を抑えられるケースがあります。

税理士費用を安く抑える方法については以下の記事で詳しく解説していますので、参考にしてみてください。

関連記事:確定申告を税理士に丸投げする費用相場やメリット・デメリットを解説

YouTuberが税理士選びで失敗しないコツ

繰り返しになりますが、税理士費用はスポット契約を結んで確定申告や決算申告のみを依頼する場合は5万〜15万円、顧問契約を結んですべてを依頼する場合は月1万〜4万円です。

決して安い金額ではないですし、税理士選びで失敗すると損をしてしまいます。

ですので、YouTuberの方が税理士を選ぶ際は、以下の内容を意識してみましょう。

- コミュニケーションの取りやすさ

- 自社の業種に対する深い理解と顧問経験

- 経営コンサルティングの有無

- 適切な節税対策の提案の有無

税理士も人間ですので、人間としての相性があります。

うまくコミュニケーションが取れるケースがあれば、取れないケースもあります。

そして、税理士変更の主な原因として、YouTuberの顧問経験が不足しており質問に正確な回答をもらえない点も挙げられます。

経営コンサルティングや適切な節税対策の提案も同じで、税理士に経験がなければお客様に提供できません。

ですので、YouTuberの方が税理士を選ぶ際は、コミュニケーションの取りやすさやYouTuberの顧問実績の豊富さはもちろん、自身が求めるサービスを受けられるかどうかにも注目してみましょう。

関連記事:失敗しない税理士の選び方|依頼タイミングと変更のコツも解説

YouTuberで確定申告が必要なケース

YouTuberで確定申告が必要なケースについても紹介しておきます。

YouTuberで1事業年度(個人事業主は1月1日〜12月31日)に得た所得から必要経費などを差し引いた金額が以下の基準を超えた場合、翌年2月16日〜3月15日の期間に確定申告が必要です。

| フリーランスで専業YouTuberの方 | 年間所得が48万円を超える(基礎控除48万円) |

| サラリーマンで副業YouTuberの方 | 年間所得が20万円を超える(基礎控除20万円) |

ザックリと確定申告が必要な例を挙げました。

確定申告についてよくわからない方は、以下の記事をご覧ください。

関連記事:確定申告が全くわからない方へ|やり方や相談先について税理士が解説

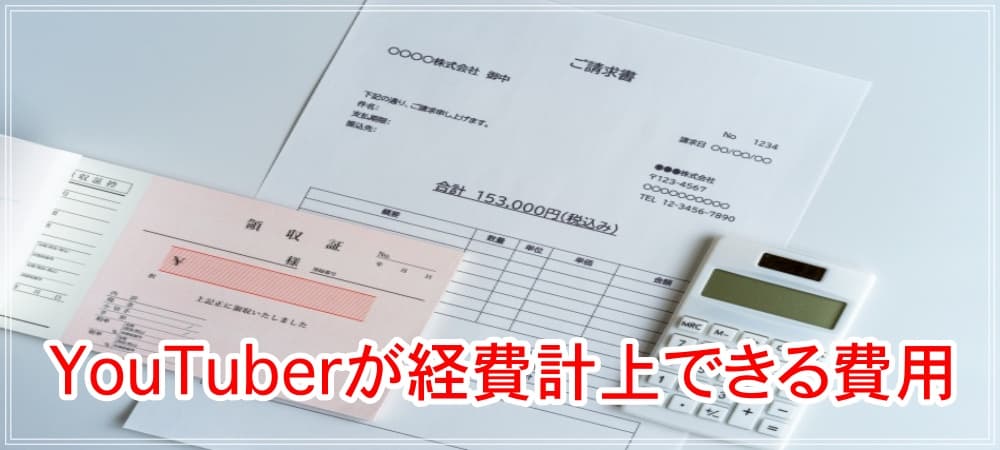

YouTuberが確定申告で経費計上できる費用

YouTuberが確定申告で経費計上できる費用は、事業で収入を得るために必要な出費、業務を行うために必要な出費です。

YouTuberとして収入を得るうえで必要性や関連性がない出費は、経費計上できません。

上記の内容を踏まえたうえで、本項目で紹介するYouTuberが確定申告で経費計上できる費用について見ていきましょう。

機材の購入費やレンタル料

動画撮影やYouTubeLiveなどで使用する機材の購入費やレンタル料は、YouTuberが確定申告で経費計上できる費用として有名です。

具体的には、動画を撮影するカメラや編集するパソコンなどの端末を購入・レンタルする費用が該当します。

高価な機材は固定資産扱いするため、レンタルではなく購入した場合の費用は、耐用年数に基づき減価償却を行います。

複数年で経費処理していく必要があるため、一度の確定申告で経費計上できません。

撮影で使った商品や道具の購入費用

撮影で使用した商品や道具の購入費用も経費計上できますが、事業に関係ないものが含まれる際は注意しなければなりません。

繰り返しになりますが、YouTuberの事業に関係ない出費は経費計上できないからです。

たとえば、料理動画や生配信中に使用した食材や調理道具の購入費用は経費計上できます。

しかし、撮影外や配信外で食材や調理道具を使用する場合は、全額を経費計上できません。

家事按分して事業で使用した分を経費計上しましょう。

撮影スタジオのレンタル料や事務所の家賃、水道光熱費

YouTuberが撮影スタジオをレンタルしたり、業務を遂行するために事務所を借りたりした際に発生するレンタル料や家賃も、経費として計上できます。

そして、事務所に関連する費用である水道光熱費も、業務中に使用した分であれば経費計上できます。

もちろん、撮影スタジオのレンタル料や事務所の家賃、水道光熱費を経費計上する際は家事按分が必要です。

たとえば、YouTuberが自宅の家賃を経費計上する場合、自宅の床面積を事業で使っている面積で割って経費計上できる費用を算出します。

繰り返しになりますが、YouTuberの事業に関する出費だからといって、プライベートの出費を含めた全額を経費計上できるわけではありません。

家事按分したうえで事業の部分とプライベートの部分を分けて、税務調査で指摘されても明確な回答を用意できるような費用を経費計上しましょう。

通信費

パソコンやタブレットなどで使っているネットの通信費も経費計上できます。

YouTuberの事業で使用した分のみを計算して、確定申告時に申告しましょう。

衣装代や装飾品の購入費

動画撮影や生配信で使用するために購入した衣装代や装飾品の費用は、経費計上できます。

もちろん、プライベートでも使用する場合は経費として認められません。

たとえば、プライベートでも使用するスーツの購入費は経費計上できませんが、動画撮影でのみ使用するスーツの購入費は経費計上できます。

税務調査で指摘された際にYouTuberの事業でのみ使用したスーツであると証明できるように、動画や生配信のURLを記録したり、領収書を保管したりしておきましょう。

交際費

YouTuberが企業案件で動画や生配信の依頼を受ける際、打ち合わせで依頼元の企業と会食を行うケースがあります。

依頼元との打ち合わせで行う会食の費用はYouTuberの事業に関係する出費ですので、確定申告の際に経費計上できます。

しかし、依頼元との打ち合わせで行う会食だからといって、参加した人数の割に交際費が高額だと税務調査で指摘される恐れがあるので注意しましょう。

取材費・出演料

YouTuberが取材動画を企画して撮影する際に発生する取材費も、経費計上できます。

そして、YouTuberとして活動するために必要なオンラインスクールの受講料や会員費、書籍代なども含まれます。

動画制作に必要な雑誌やソフトウェアなどもYouTuberの事業に関係があり、経費計上できますので領収書を保管しておきましょう!

また、他YouTuberとのコラボ動画を作成したり生配信したりする際に発生する出演料も、もちろんYouTuberの事業に関係があるので経費計上できます。

コラボ先に出演料を支払ったと証明できるように、領収書を作成しておきましょう。

外注費

YouTubeやSNSの動画を外注して作成する際に発生する外注費も経費です。

取材費や出演料と同じように、領収書を作成して依頼先にサインをもらっておきましょう。

広告宣伝費

YouTubeに関連する広告をさまざまな媒体に出稿する際の費用は、広告宣伝費として経費計上できます。

YouTubeはもちろん、X(Twitter)やTikTokなどといったSNS、GoogleやYahooなどの検索エンジンに出す広告の費用も経費です。

税理士費用

税理士に依頼する際に発生する費用ですが、経費計上できます。

契約する方法がスポット契約か顧問契約かは問いません。

YouTuberの節税対策や確定申告での注意点

YouTuberが経費計上できるのは、収入を得るうえで必要性や関連性があり、家事按分してプライベートの部分を取り除いた費用であると解説しました。

「動画や生配信で使えばなんでも経費になる」といった考えは誤りですので注意しましょう。

それでは、最後にYouTuberの節税対策や確定申告での注意点について解説しておきます。

青色申告の特典を活用する

YouTuberとして期限までに開業届と一緒に所得税の青色申告承認申請書を提出しておけば、青色申告制度の特典を利用して節税対策を徹底できます。

フリーランスのYouTuberが確定申告時に青色申告を行うメリットは、以下のとおりです。

- 最大65万円の特別控除を受けられる

- 赤字を個人事業主なら最長3年、法人なら最長9年繰り越せる

- 青色事業専従者給与を経費計上できる

- 1つあたり30万円未満の少額減価償却資産を一括で経費計上できる

- 貸倒引当金を経費計上できる

青色申告の難易度は白色申告よりも高いですが、より有利な節税対策を実施できるメリットがあります。

YouTuberとして本格的に活動している、専門知識がある、顧問税理士をつけているといった方は、青色申告で確定申告を行ってみましょう。

開業届や青色申告については、以下の記事で詳しく解説しています。

関連記事:アフィリエイトで開業届を提出するタイミングから書き方まで税理士が解説

節税対策に躍起にならない

YouTuberである程度売上が伸びている方であれば、より節税対策を徹底して納税額を抑えたいと考えるでしょう。

フリーランス(個人事業主)だと所得に応じて所得税が最大45%まで増加するため、節税対策を徹底したいと考える方は少なくありません。

節税対策を徹底する際に意識したいのが、節税対策に躍起にならないことです。

YouTuberは動画や生配信に関する費用ならなんでも経費にできると考える方もいますが、経費になるからと出費を増やしていると現金がなくなって資金繰りが悪化します。

そして、経費を極端に増やすと、税務署からマークされて税務調査で指摘されるリスクが増加します。

繰り返しになりますが、YouTuberの方が節税対策を実施する際は、事業で収入を得るうえで必要性や関連性があるか、税務調査で経費計上した根拠を説明できるかを意識しましょう。

まとめ

今回は、YouTuberの税理士費用の相場や安く抑える方法、経費や失敗しない税理士選びについて解説しました。

YouTuberの方が税理士を探す際は、以下の内容に注目してみましょう。

- コミュニケーションの取りやすさ

- 自社の業種に対する深い理解と顧問経験

- 経営コンサルティングの有無

- 適切な節税対策の提案の有無

税理士費用だけを意識してしまうと、ご自身と相性の悪い税理士と契約を結んでしまい、後悔する恐れがあります。

税理士費用がもったいないですし、再度税理士を探すために時間がかかってしまうので、慎重に税理士を探しましょう。

YouTuberの顧問実績が豊富でコミュニケーションを取りやすい税理士と顧問契約を結んでおけば、より事業に集中できます。