こんにちは、IT業に強い税理士の植村拓真です。

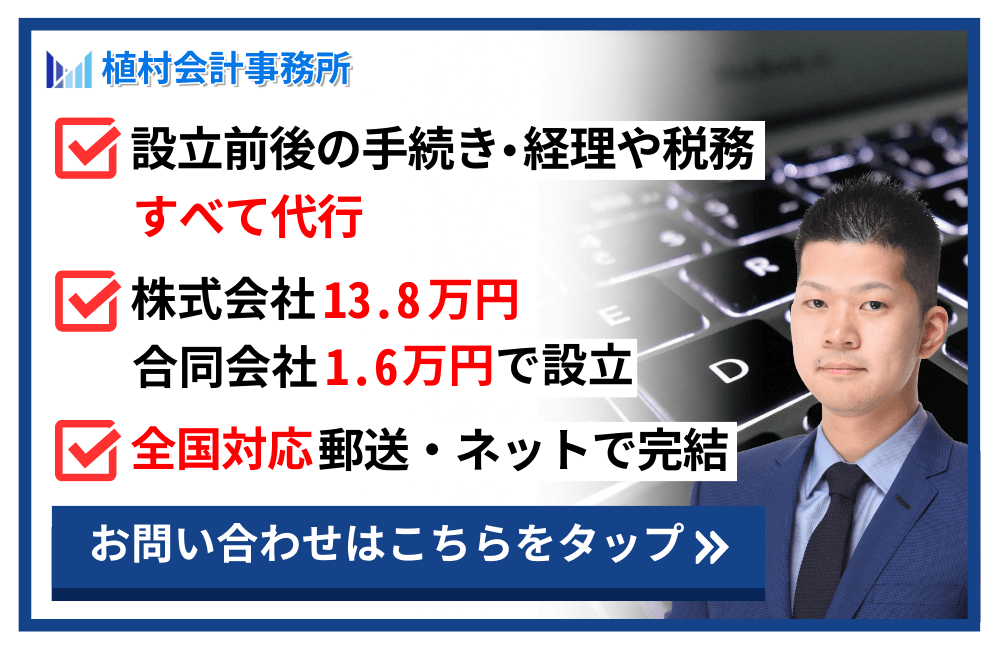

弊所はフリーランスエンジニアやアプリ開発など、IT関連の業種の方の顧問実績が豊富な会計事務所です。

IT業の方がご自身の業種に強い税理士に依頼すれば、

- ビジネスモデルの説明を簡単に済ませられる

- 適切な経費処理を行ってくれる

- 的確な経営サポートを受けられる

- 安心して事業に集中できる

など

上記のようなメリットを享受できます。

そして、IT業に強い税理士はITツールやクラウド会計ソフトを導入して業務を効率化しているため、導入していない税理士と比べて顧問料が安いメリットもあります。

今回はIT業で税理士に依頼すべきか悩んでいる方に向けて、IT業に強い税理士の特徴と依頼するタイミングについて解説します。

IT業に強い税理士の5つの特徴

税理士を探す際は、担当税理士がIT業に強いかどうかに注目しましょう。

ご自身の事業の業種に強い税理士を選べば、主に以下のようなメリットを享受できます。

- ビジネスモデルの説明を簡単に済ませられる

- 適切な経費処理を行ってくれる

- 的確な経営サポートを受けられる

ビジネスパートナー同然の付き合いになるわけですから、ご自身の業種の顧問実績が豊富な税理士を選ぶのがベストです。

そこで本項目では、IT業に強い税理士の5つの特徴について解説します。

- ITツールを駆使している

- クラウド会計ソフトを導入している

- 資金調達に強い

- IT業の顧問実績が豊富

- 担当税理士の年齢が若い

上記の5点とあわせてIT業に強い税理士に依頼するメリットについても解説するので、税理士を探すうえで参考にしてみてください。

それでは見ていきましょう。

①:ITツールを駆使している

IT業に強い税理士は、当然ながら業務でITツールを駆使しています。

面談でZoom、クライアントとのやり取りにはChatworkやSlack、ファイルの共有ならGoogleドライブを使用しているケースが多いです。

ただ現在ではどこの事務所でもITツールを導入していますので、他の要素もあわせて確認しましょう。

ITツールを駆使している税理士に依頼すれば、以下のようなメリットを享受できます。

- リモート面談なので移動時間がかからない

- 使い慣れたITツールでやり取りできる

- 必要なファイルをすぐに共有できる

- ITツール未導入の税理士より報酬が安い

ITツールを活用すれば業務が効率化されて時間が浮くため、浮いた時間を事業に費やせます。

税理士側も同様に業務が効率化されるため、報酬がITツール未導入の税理士よりも安いです。

②:クラウド会計ソフトを導入している

クラウド会計ソフトに関しても、IT業に強い税理士であれば導入しているケースが多いです。

freeeや弥生会計オンライン、MFクラウドなど、一度は名前を見たり聞いたりしたことがあるのではないでしょうか。

担当税理士がクラウド会計ソフトを使用していると、ネットに繋がっていればいつでも記帳業務を行えますし、すぐに情報を共有できます。

クラウド会計ソフトは先ほど紹介したITツールと同じく導入している税理士事務所が増えているので、他の特徴にも注目してよりご自身に合ったIT業に強い税理士を探していましょう。

③:資金調達に強い

IT企業では創立費や開業費、システム開発費といった、さまざまな費用が開業当時から発生します。

最初からまとまったキャッシュが必要ですので、資金繰りに頭を悩ませている方もいるのではないでしょうか。

IT業に強い税理士は、そんな資金繰りに関する悩みをクライアントから相談される機会が多いため、資金調達に強い傾向があります。

そんな資金調達に強い税理士を雇えば、主に以下のようなメリットを享受できます。

- 借入利率が低くなる

- 融資額が大きくなる

- 融資審査がスピーディに進む

たとえば、日本政策金融公庫の審査では、書類の準備や事業計画の作成をサポートしたり、面談に同席してくれたりします。

ご自身だけでは心細い部分をサポートしてもらえるので安心です。

IT業に強い税理士を探す際は、国から経営革新等支援機関の認定を受けているかにも注目してみてください。

関連記事:経営革新等支援機関である植村会計事務所の創業融資・資金調達支援サービス

④:IT業の顧問実績が豊富

IT業に強い税理士は当然ですがIT業の顧問実績が豊富で、IT業の事業内容をしっかり把握しているため、的確な経営サポートを提供してくれます。

IT業の顧問実績が豊富かどうかは税理士がIT業に強いかどうかを判断するうえで、他の要素よりもわかりやすい判断基準です。

税理士を選ぶ際は必ず確認しておきましょう。

⑤:担当税理士の年齢が若い

税理士資格を取得した時点で、すでにITツールやクラウド会計ソフトの導入が当たり前の若手税理士は、年配の税理士に比べてIT業に強い傾向があります。

ITツールに慣れているのでレスポンスが早く、スムーズにコミュニケーションを取れます。

ただ、税理士の平均年齢は60歳を超えているため、私のような20代、30代税理士は年配税理士に比べると少ないです。

スムーズなコミュニケーションを取るためにも、ご自身の担当となる税理士が若いかにも注目しておきましょう。

IT業で税理士が不要なケースと依頼するタイミング

IT業に強い税理士に依頼するタイミングの前に、IT業で税理士が不要なケースについて解説しておきます。

IT業で税理士が不要なケースは、十分な売上がなく税理士に依頼する余裕がないケースです。

税理士に依頼するには数十万円の費用がかかるため、無理に依頼すると資金繰りが悪化してしまいます。

そして十分な売上がなければ、税理士に節税対策を徹底してもらっても高い節税効果は期待できません。

売上が少なければ処理件数も少ないでしょうし、経費処理できる費用の知識はネットだけでも十分得られるので、売上が少ない時期はクラウド会計ソフトなどを活用して出費を抑えましょう。

続いて税理士に依頼するタイミングですが、人によってさまざまです。

弊所のIT業の顧問先様にアンケートにご協力いただいたところ、以下のようなタイミングで税理士を探し始めたとご回答いただけました。

- 売上が800万~1,000万円位まで伸びて余裕ができた

- 社会的な信用や税金の都合で資金調達や法人化を検討し始めた

年間の課税売上高が1,000万円を超えると、2年後に消費税の課税事業者となります。

消費税やインボイス制度などの考えなければならないことが多いため、税理士との顧問契約を検討する方が多いです。

そして事業規模を拡大したかったり売上が伸びて税金を抑えたりしたい方も、資金調達や法人化から税理士に依頼するケースが多いです。

とはいえIT業の方が税理士に依頼するタイミングに正解はありませんので、本項目の内容は参考程度にご覧いただければと思います。

本項目の内容を考慮したうえで、IT業に強い税理士を探してみましょう。

税理士に依頼するタイミングについては、以下の記事で詳しく解説しています。

関連記事:税理士に依頼するタイミングはいつ?メリットや必要なケースもあわせて解説

IT業の法人化(会社設立)も税理士に依頼できます

IT業で法人化を検討するタイミングで、税理士を探している方もいらっしゃるのではないでしょうか。

IT業は短期間で売上を伸ばせる業種なので、売上1,000万円前後から消費税や節税対策を考慮して法人化する方が多いです。

法人化すれば社会的な信用を得られたり、責任範囲が限定されたりするメリットもあるので、売上が安定してきた方は法人化を検討してみてください。

法人化ですが、税理士に顧問契約とセットで会社設立の手続きから依頼できます。

面倒で複雑な書類の作成はもちろん、行政書士や司法書士を探す手間なども省けます。

事業に集中しつつ法人化したい方は、IT業に強い税理士に顧問契約と会社設立代行をセットで依頼してみましょう。

関連記事:フリーランスエンジニアが法人化する目安|メリット・注意点とあわせて解説

弊所はIT業の方の確定申告(決算申告)から法人化まで、あらゆるケースでの支援実績が豊富な会計事務所です。

IT業の方で税理士に依頼するうえでご不安やご質問がある方は、弊所までご相談ください。