こんにちは、CandFansに強い税理士の植村拓真です。

税理士法人植村会計事務所では、CandFansで活動されているクリエイターの方から、以下のような確定申告に関するご相談をよくいただきます。

本記事を読んでいるクリエイターの方の中にも、上記のような疑問を抱えている方がいらっしゃるのではないでしょうか。

そこで今回は、CandFansの収益に確定申告が必要なケースについて解説します。

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

CandFansの収益に確定申告が必要なケース

本項目では、CandFansの収益に確定申告が必要なケースについて、以下の場合に分けて解説します。

- 副業クリエイターの場合

- 専業クリエイターの場合

それでは、順番に見ていきましょう。

副業クリエイターの場合

副業クリエイターの方については、CandFansで得た所得金額が20万円を超える場合に確定申告が必要です。

引用:国税庁(所得税のしくみ)

CandFansの収益を確定申告する際に、必要経費として計上できる支出については、のちほど解説します。

CandFansで得た所得金額が20万円を超えなければ、確定申告の必要はありませんが、次のとおり、お住まいの市区町村へ個人住民税の申告が必要です。

CandFansで得た所得金額が20万円以下の副業クリエイターの方は、個人住民税の申告を忘れずに行いましょう。

なお、勤務先にバレないようにCandFansの収益を確定申告したい場合は、個人住民税の徴収方法について「自分で納付」を選択するようにしましょう。

個人住民税の特別徴収を選んでしまうと、下表のような流れで徴収が行われるため、CandFansの収益による税額の変化を、勤務先に気づかれるおそれがあるからです。

引用:総務省(納税義務者用の特別徴収税額決定通知書の記載内容の秘匿)

参考:国税庁(確定申告が必要な方)

参考:国税庁(No.2210 必要経費の知識)

参考:岡山市(収入金額と所得金額とは、意味が違うのですか?)

参考:富里市(確定申告と住民税〔市民税・県民税〕申告は何が違うのですか?)

参考:有田市(市税の申告義務について)

関連記事:副業の確定申告は税理士に相談!費用や副業バレ回避の方法も解説

関連記事:サラリーマンの副業に強い税理士に依頼するメリット・デメリットと選び方を徹底解説

専業クリエイターの場合

専業クリエイターの方については、CandFansで得た所得金額が95万円を超える場合に確定申告が必要です。

繰り返しになりますが、所得金額とは、CandFansの収入金額から必要経費を差し引いたあとの金額を指します。

CandFansで得た所得金額が95万円以下であれば、所得控除のひとつである基礎控除の範囲内に収まるため、課税所得金額はゼロになります。

95万円(CandFansで得た所得金額)ー 95万円(基礎控除の最高額)= 0円(課税所得金額)

引用:国税庁(所得税のしくみ)

以上のような理由から、CandFansで得た所得金額が95万円を超えなければ、所得税は課されないため、確定申告の必要はありません。

個人住民税の申告を怠った場合、お住まいの市区町村によっては、下記のような措置をとられるおそれがあります。

申告を怠ると、控除が少ない状態で税額計算が行われるため、決定される住民税額が高くなる場合があります。また、申告されていない所得が判明したときには、課税された税額を一度に納めることになる場合があります。

引用:渋谷区公式サイト(令和7年度特別区民税・都民税〔住民税〕申告の手引き)

CandFansで得た収益の確定申告や個人住民税の申告について、不明な点がある場合は税理士への相談も検討してみましょう。

参考:国税庁(確定申告が必要な方)

参考:国税庁(令和7年度税制改正による所得税の基礎控除の見直し等について|源泉所得税関係)

参考:国税庁(No.2210 必要経費の知識)

参考:岡山市(収入金額と所得金額とは、意味が違うのですか?)

参考:国税庁(No.1100 所得控除のあらまし)

参考:富里市(確定申告と住民税〔市民税・県民税〕申告は何が違うのですか?)

参考:有田市(市税の申告義務について)

関連記事:パトロンサイトの税金について確定申告や副業バレを回避する方法とあわせて解説

関連記事:クリエイター向けの税理士の選び方|税務やインボイス制度の丸投げに対応

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

CandFansの収益を確定申告する際の基礎知識

本項目では、CandFansの収益を確定申告する際の基礎知識について、以下の点に分けて解説します。

- 収益を会計処理する際のやり方

- 必要経費として認められる支出

- 消費税の課税事業者と免税事業者の判定基準

- 消費税の本則課税と簡易課税を選ぶ際の判断基準

- 確定申告の種類

それでは、ひとつずつ見ていきましょう。

収益を会計処理する際のやり方

プラットフォーム手数料や振込手数料が差し引かれる前の金額で、CandFansの収益を計上しなければなりません。

プラットフォーム手数料や振込手数料については、必要経費として計上します。

また、CandFansで得た収益の計上時期については、下記のように定められています。

その年において収入すべき金額は、年末までに現実に金銭等を受領していなくとも、「収入すべき権利の確定した金額」になります。したがって、実際に金銭等を受領したか否か、また、代金を請求したか否かは関係がありません。

引用:国税庁(No.2200 収入金額とその計算)

CandFansの支払サイクルは、以下のように規定されていますが、期末までに確定している収益については、今期の確定申告に含めなければなりません。

2. 当社は、毎月末日締めにて売上金を集計し、翌々月15日までに販売者に対して支払うものとします。

引用:CandFans Help(利用規約 第18条 ユーザー投稿コンテンツの売上金)

以上のように、CandFansで得た収益は適切に会計処理を行って、申告漏れが発生しないようにしましょう。

たとえ過失であったとしても、申告漏れが発覚した場合には、下記のようなペナルティが科されるおそれがあります。

確定申告期限後に、収入の申告漏れにより納める税金が少なかったことや還付される税金が多かったことが分かった場合、修正申告の手続が必要になります。

修正申告をすると、利息に相当する延滞税(年2.8%〜9.1%)が課される場合があります。

また、税務署等の調査により収入の申告漏れの修正申告をした場合、加算税(10%〜55%)が課される場合があります。

引用:国税庁(こんな収入の申告漏れにご注意)

参考:CandFans Help(金額や日付を指定して入金申請することはできますか?)

参考:CandFans Help(報酬〔支援金・支援受取金〕の確認)

参考:中小企業庁(「収益・費用」は、どのように取り扱いますか?)

参考:J-Net21(会計の発生主義や現金主義、実現主義について教えてください。)

関連記事:確定申告が全くわからない方へ|やり方や相談先について税理士が解説

関連記事:【個人事業主・法人対応】確定申告を税理士に丸投げする費用相場やメリット・デメリットを解説

必要経費として認められる支出

必要経費として認められるのは、CandFansで収益を得るために直接必要な支出のみです。

CandFansの収益を確定申告する際には、以下のような支出を必要経費として計上できます。

- プラットフォーム手数料や振込手数料

- 撮影用のカメラやマイクなどの機材代

- 動画編集用のパソコンやソフトウェアなどの購入代金

- 事務所の家賃や水道光熱費

- 出演者に支払うギャラ

自宅を事務所として使用している場合、家賃や水道光熱費は家事関連費として扱われるため、支出の全額を必要経費にできない点に注意しましょう。

家事関連費に該当する支出を必要経費として計上する際は、CandFansの活動を行ううえで必要であると客観的に区別できる部分に限られます。

以上のように、プライベートと事業活動の使用割合を区別して経費計上する方法を、家事按分といいます。

なお、家事按分する際の割合については、CandFansの活動で使用している面積や時間などを基準とするのが一般的です。

参考:CandFans Help(売上代金から引かれる手数料について)

参考:国税庁(No.2210 必要経費の知識)

参考:国税庁(家事関連費〔第1号関係〕)

関連記事:家賃はどこまで経費にできる?個人事業主・法人にわけて解説

関連記事:VTuberが必要経費にできるもの一覧|節税のコツや副業バレ対策も解説

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

消費税の課税事業者と免税事業者の判定基準

消費税の課税事業者と免税事業者の判定基準は、次のとおりです。

- 前々年の課税売上高が1,000万円を超えているか

- インボイス発行事業者の登録を受けているか

上記の詳細について順番に解説していきます。

前々年の課税売上高が1,000万円を超えているか

前々年の課税売上高が1,000万円を超えている場合は、消費税の課税事業者になります。

引用:国税庁(消費税のしくみ)

令和5年の課税売上高が1,000万円を超えていなくても、特定期間と呼ばれる令和6年1月1日〜6月30日までの間に、課税売上高が1,000万円を超えた場合は、令和7年分の消費税について申告を行う必要があります。

原則、CandFansの活動を新たに開始してから2年以内であれば、前々年の取引実績がないため、消費税の免税事業者となります。

参考:国税庁(課税売上高の範囲)

参考:国税庁(消費税及び地方消費税の申告等)

参考:国税庁(No.6501 納税義務の免除)

参考:J-Net21(消費税の事業者免税点制度について教えてください。)

インボイス発行事業者の登録を受けているか

令和5年10月から始まったインボイス制度への対応に伴って、インボイス発行事業者の登録を受けている場合は、課税売上高に関係なく消費税の課税事業者となります。

なお、インボイス発行事業者の登録は任意ですが、消費税の免税事業者のままでいると、以下のようなリスクがあります。

- 取引を打ち切られる

- 消費税分を差し引かれて報酬が支払われる

上記の理由として、インボイスを発行できない消費税の免税事業者との取引では、取引先は仕入税額控除を受けられないためです。

税負担の増加を回避したいと考える取引先は、消費税の免税事業者と取引しなくなったり、消費税分を差し引いた金額で報酬を支払ったりするおそれがあります。

活動の場がCandFansだけであれば、インボイス発行事業者の登録を受ける必要性は高くありませんが、事業規模の拡大を視野に入れているクリエイターの方は検討が必要です。

インボイス発行事業者の登録を受けるべきか判断に迷う場合は、税理士への相談も検討してみましょう。

参考:国税庁(インボイス制度について)

参考:国税庁(消費税のしくみ)

参考:国税庁(課税売上高の範囲)

参考:国税庁(消費税及び地方消費税の申告等)

参考:国税庁(No.6501 納税義務の免除)

参考:J-Net21(消費税の事業者免税点制度について教えてください。)

関連記事:インボイス制度がやばい・ひどい理由|抜け道と対策を解説

消費税の本則課税と簡易課税を選ぶ際の判断基準

必要経費にできる支出が多い場合は、本則課税を選択したほうが消費税の負担軽減を期待できます。

一方、必要経費にできる支出が少ない場合は、簡易課税を選んだほうが納付すべき消費税額を抑えられる傾向があります。

消費税の課税事業者となった場合は、消費税を計算するにあたって、本則課税もしくは簡易課税を選ぶ必要がありますが、ご自身の状況と照らし合わせながら検討しましょう。

本則課税とは、CandFansの収益にかかる消費税額から、必要経費にかかる消費税額を差し引いて、納付すべき税額を算出する方式です。

ただし、すべての取引について消費税額を把握する必要があるため、経理や税務会計に関する業務の負担が増えるおそれがあります。

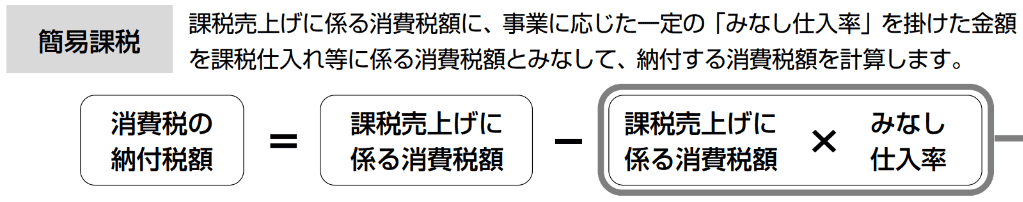

一方、簡易課税とは、みなし仕入率を用いた簡易的な計算によって、納付すべき消費税額を算出する方式です。

下表のとおり、みなし仕入率は業種ごとに設定されています。

CandFansの活動はサービス業に該当するため、みなし仕入率は50%です。

参考:国税庁(消費税のしくみ)

参考:国税庁(No.6505 簡易課税制度)

参考:国税庁(簡易課税の事業区分について〔フローチャート〕)

確定申告の種類

CandFansの収益を確定申告する際は、以下のどちらかを選択できます。

- 白色申告

- 青色申告

それぞれの特徴について順番に解説していきます。

白色申告

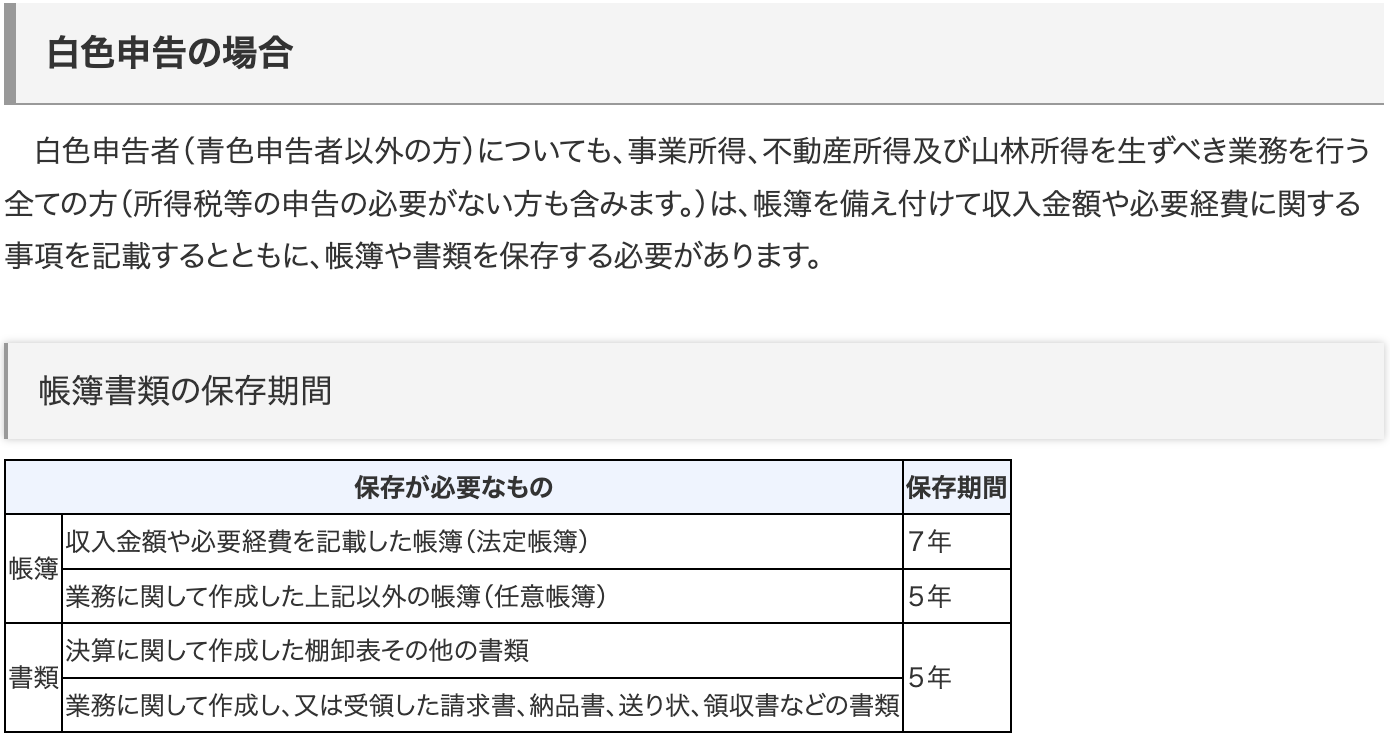

白色申告では簡易な方法による記帳が認められているため、青色申告と比べると経理や税務会計に関する処理が簡単です。

作成した帳簿については、定められた期間保存しておく必要があります。

なお、のちほど解説する青色申告は事前の申請が必要ですが、白色申告の場合は不要です。

白色申告の場合は、青色申告のような税制上の優遇措置が設けられていないため、高い節税効果を期待できません。

白色申告と青色申告のどちらで確定申告するのが最適か判断に迷う場合は、税理士への相談も検討してみましょう。

参考:国税庁(No.2070 青色申告制度)

参考:J-Net21(青色申告とはどのようなものですか?メリットは何でしょうか?)

参考:国税庁(はじめてみませんか?青色申告)

参考:国税庁(個人で事業を行っている方の記帳・帳簿等の保存について)

関連記事:VTuberに強い税理士が失敗しない選び方から費用相場まで徹底解説

関連記事:VTuberの確定申告はいくらから必要?無申告がバレる理由も解説

青色申告

CandFansの収益が事業所得に該当する場合、青色申告を選択できます。

青色申告をすることができる方は、不動産所得、事業所得、山林所得のある方です。

引用:国税庁(No.2070 青色申告制度)

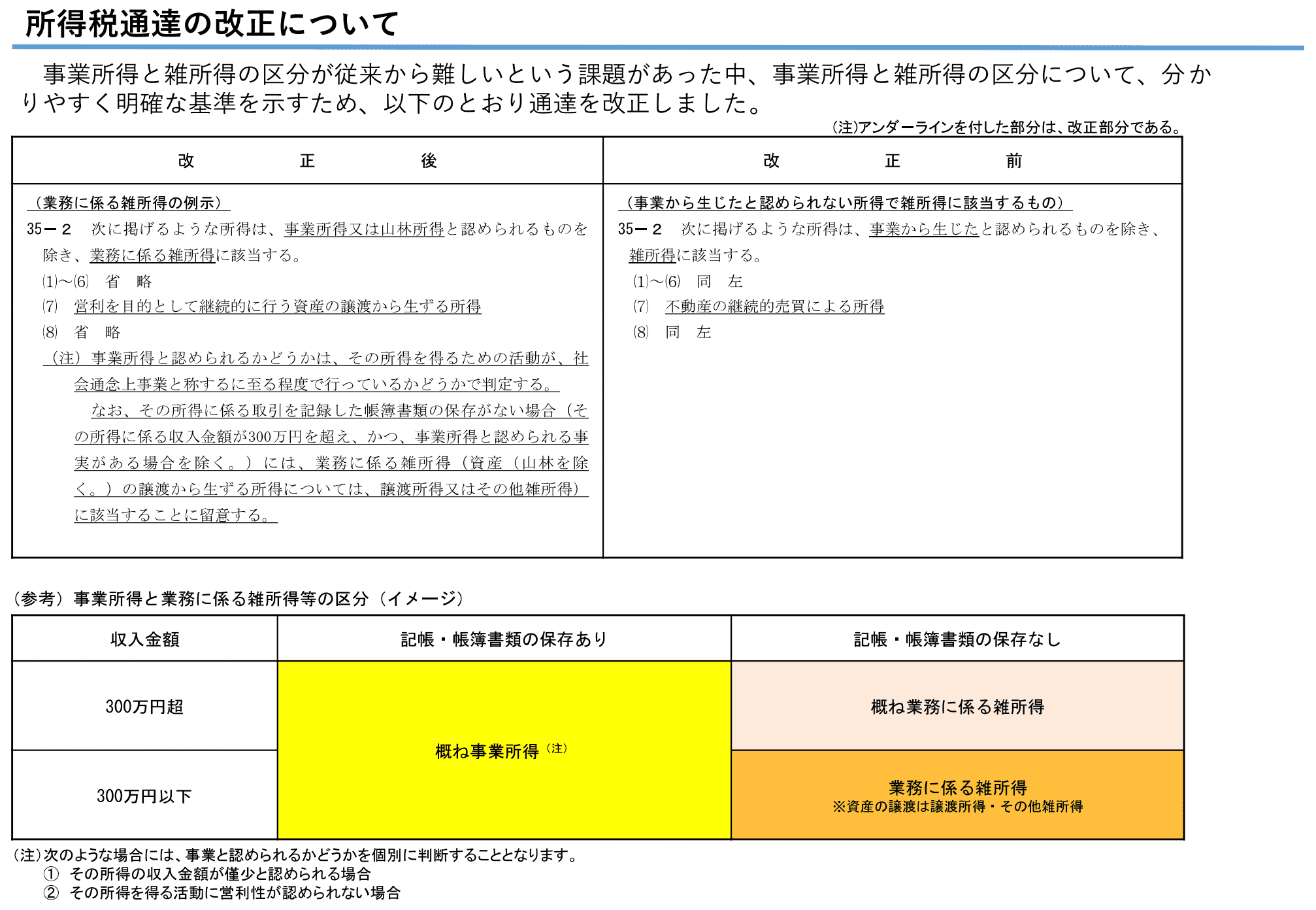

CandFansの収益は事業所得もしくは雑所得に区分されますが、下表のとおり、記帳と帳簿書類の保存を行っていれば、事業所得とみなされます。

青色申告を選択した場合に受けられる税制上の優遇措置は、下記のとおりです。

1. 最大65万円までの青色申告特別控除が受けられる

2. 家族への給与を全額経費に算入できる

3. 赤字の場合の損失を3年間繰り越すことができる

4. 30万円未満の資産を取得した場合、一度に経費に計上できる

引用:J-Net21(青色申告とはどのようなものですか?メリットは何でしょうか?)

白色申告と比べると高い節税効果を期待できるのが、青色申告の大きな特徴です。

原則、青色申告では複式簿記による記帳が必要なため、経理や税務会計に関する処理が、白色申告と比べると煩雑になるおそれがあります。

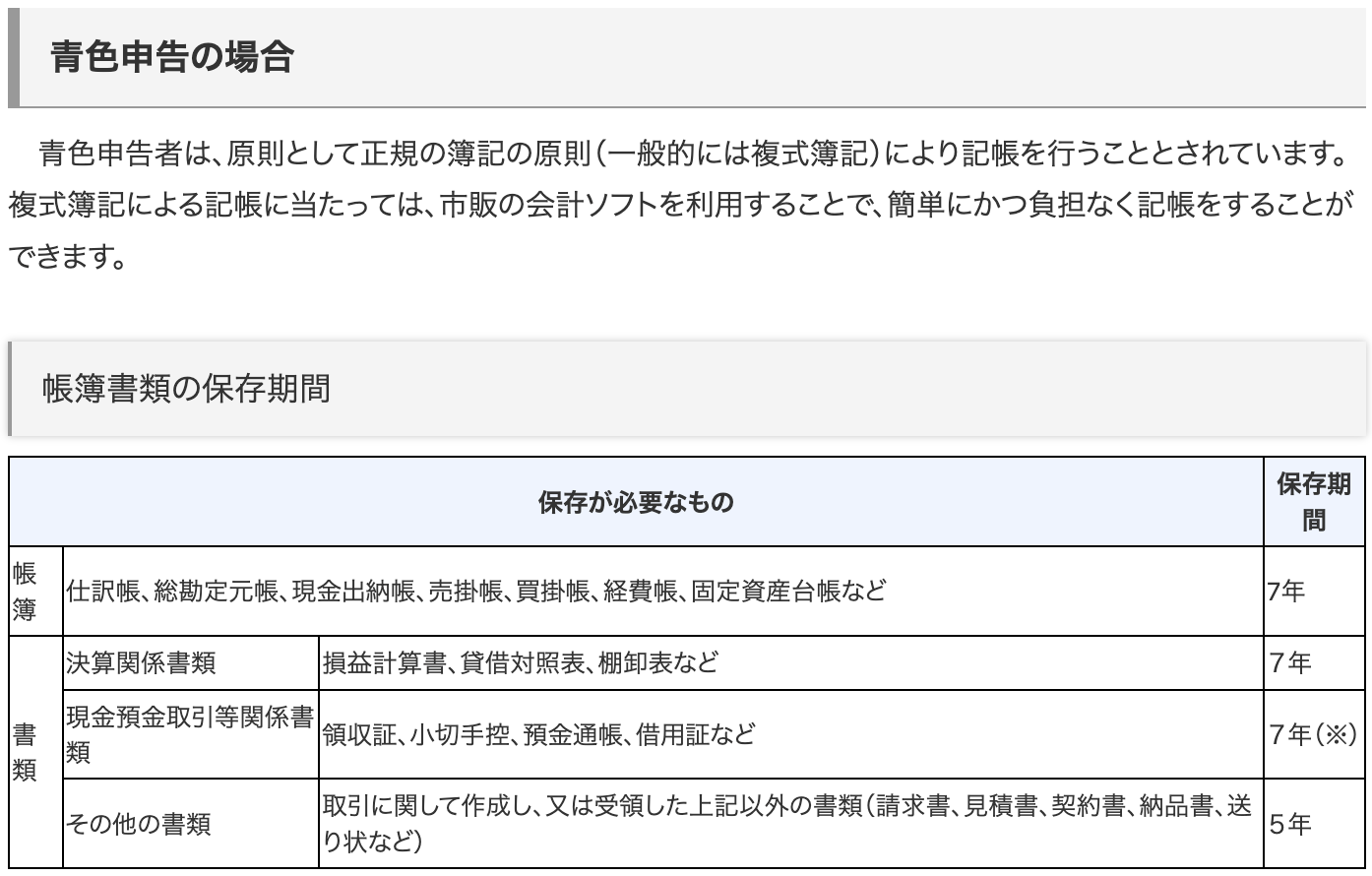

なお、帳簿の保存期間については、青色申告の場合は下表のとおりです。

繰り返しになりますが、青色申告で確定申告を行う場合は、納税地を所轄する税務署へ事前の申請が必要なため、忘れずに手続きを行いましょう!

参考:国税庁(No.1300 所得の区分のあらまし)

参考:国税庁(はじめてみませんか?青色申告)

参考:国税庁(帳簿の記帳のしかた〔事業所得者用〕)

参考:国税庁(A1-8 所得税の青色申告承認申請手続)

関連記事:ライバーが税理士へ丸投げする際の費用相場|必要性や選び方も解説

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

CandFansで得た収益の確定申告を税理士に依頼する際の料金相場

本項目では、CandFansで得た収益の確定申告を税理士に依頼する際の料金相場について、以下の場合に分けて解説します。

- スポット契約を結ぶ場合

- 顧問契約を結ぶ場合

それでは、順番に見ていきましょう。

スポット契約を結ぶ場合

スポット契約とは、確定申告のみを税理士に依頼する単発契約を指します。

CandFansで得た収益の確定申告を、税理士とスポット契約を結んで依頼する場合の料金相場は、10万〜15万円程度です。

下表のとおり、年間の売上規模に応じて税理士費用が変動するケースが多いです。

| 年間の売上規模 | 税理士費用の相場 |

| 300万円未満 | 5万〜10万円程度 |

| 300万〜500万円 | 10万〜15万円程度 |

| 500万超〜1,000万円 | 15万〜20万円程度 |

なお、帳簿作成も税理士に依頼する場合は、記帳代行料として別途3万〜5万円程度かかるケースもあります。

税理士とスポット契約を結んで確定申告を依頼する場合のメリットは、顧問契約を結ぶケースと比べると費用を安く抑えられる点です。

ただし、年間を通じた税務相談ができないため、資金繰りや節税対策に関するアドバイスを受けられないデメリットがあります。

関連記事:顧問税理士とは?顧問契約の必要性・メリットや注意点を解説

顧問契約を結ぶ場合

CandFansで得た収益の確定申告を、税理士と顧問契約を結んで依頼する場合の料金相場は、年間60万〜80万円程度です。

下表のとおり、税理士と顧問契約を結ぶ場合も、年間の売上規模に応じて税理士費用が変動するケースが多いです。

| 年間の売上規模 | 税理士への丸投げにかかる年間費用 | ||

| 仕訳数100件/月 | 仕訳数200件/月 | 仕訳数300件/月 | |

| 500万円未満 | 44万円〜 | 56万円〜 | 68万円〜 |

| 500万円以上1,000万円未満 | 44万〜60万円程度 | 56万〜72万円程度 | 68万〜84万円程度 |

| 1,000万円以上 | 60万円〜 | 72万円〜 | 84万円〜 |

税理士と顧問契約を結ぶ場合にかかる費用の内訳は、下記のようになっています。

- 顧問料

- 記帳代行料

- 確定申告料

顧問料の相場は月額2万〜3万円程度が一般的です。記帳代行料の月額については、1か月あたりの仕訳数100件につき1万円程度が目安です。

確定申告に関する業務を代行するにあたって、確定申告料が年に1回発生しますが、顧問料の4〜6か月分相当が目安とされています。

税理士と顧問契約を結ぶと、以下のようなメリットが期待できます。

- CandFansの活動に専念できる

- 節税対策を徹底できる

- 法人化のタイミングを相談できる

関連記事:個人事業主に顧問税理士はいつから必要?費用相場やタイミングも解説

関連記事:法人化に顧問税理士が必要な理由|契約した方が良いケースや費用相場も解説

関連記事:個人事業主が法人化するタイミングはいつ?節税シミュレーションも掲載

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

CandFansに強い税理士に確定申告を依頼するメリット

本項目では、CandFansに強い税理士に確定申告を依頼するメリットについて解説します。

CandFansに強い税理士に確定申告を依頼すると、以下のようなメリットが得られます。

- 税金の専門家によるチェックがなされた適切な確定申告を行える

- CandFansだけでなくパトロンサイト全般に強いケースが多い

- 法人化や資金調達といった確定申告以外の相談もできる

それでは、ひとつずつ見ていきましょう。

税金の専門家によるチェックがなされた適切な確定申告を行える

CandFansに強い税理士に確定申告を依頼するメリットのひとつとして、税金の専門家によるチェックがなされた、適切な確定申告を行える点が挙げられます。

税理士のチェックが入った確定申告書は信用性が高く、適切な処理が行われている裏付けとなります。

必要経費にできない支出を誤って計上したり、不適切な割合で家事按分を行ったりすると、過少申告につながるおそれがあるため、加算税や延滞税などのペナルティが科されるリスクがあります。

CandFansに強い税理士に確定申告を依頼すれば、最新の税法や税制と照らし合わせながら、経理や税務会計に関する処理を適切に行ってもらえるため、税務上のリスクを回避できます。

参考:国税庁(No.2210 必要経費の知識)

参考:国税庁(No.2026 確定申告を間違えたとき)

参考:財務省(加算税制度の概要①|基本情報)

参考:国税庁(No.9205 延滞税について)

参考:財務省(税制改正の概要)

CandFansだけでなくパトロンサイト全般に強いケースが多い

CandFansに強い税理士は、以下のようなパトロンサイト全般に強いケースが多いです。

CandFansをはじめとするパトロンサイト全般に強い税理士に依頼すれば、プラットフォームごとに説明する手間が省けたり、提出書類のやりとりをスムーズに行えたりします。

また、パトロンサイト特有の経理や税務会計に関する処理にも慣れているため、節税対策を適切に実施できたり、税務調査への備えを万全にできたりするメリットもあります。

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

法人化や資金調達といった確定申告以外の相談もできる

法人化や資金調達といった確定申告以外の相談ができる点も、CandFansに強い税理士に依頼するメリットのひとつです。

CandFansの収益が拡大しているクリエイターの方は、個人事業主やフリーランスのままで活動を続けるよりも、法人化したほうが税負担を抑えられるケースがあります!

CandFansに強い税理士と顧問契約を結んでいれば、法人化の最適なタイミングについてアドバイスがもらえたり、他の士業と連携して会社設立をサポートしてもらえたりします。

また、事業規模を拡大させるにあたって資金調達が必要な場面では、金融機関に提出する事業計画書や資金繰り表などの作成について、税理士の支援を受けられる点もメリットです。

税理士が作成したり関与したりした資料は、信用性が高く評価されるため、融資の審査が通りやすくなる傾向があります。

以上のように、CandFansに強い税理士に依頼すれば、確定申告だけでなく経営全般についても相談ができるため、さまざまな場面でサポートを受けられます。

法人化や資金調達を検討しているクリエイターの方は、CandFansに強い税理士への依頼も検討してみましょう。

参考:J-Net21(個人事業と法人のどちらがよいか)

参考:J-Net21(事業計画書の作成手順)

参考:J-Net21(資金繰り表って何ですか?また、どのようにして作成するのですか?)

関連記事:法人成りを税理士に相談する必要性|メリットや費用相場も解説

関連記事:会社設立に税理士は必要?費用相場やメリットについて解説

関連記事:法人税と所得税ならどっちが得?税金面で法人化すべきケースを解説

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

CandFansで得た収益の確定申告を税理士に依頼する際の流れ

本項目では、CandFansで得た収益の確定申告を税理士に依頼する際の流れについて解説します。

CandFansで得た収益の確定申告を税理士に依頼する際は、以下のような流れで申し込みます。

- 問い合わせを行う

- 初回面談を受ける

- 正式に依頼する際は契約を締結する

それでは、順番に見ていきましょう。

問い合わせを行う

CandFansで得た収益の確定申告を税理士に依頼する際は、電話やメール、問い合わせフォームなどから連絡を取ります。

なお、税理士に問い合わせを行う前に、CandFansをはじめ、パトロンサイト全般に対応できるかどうかを確認しておくのが望ましいです。

CandFansのようなパトロンサイトに強くない税理士もいるため、節税対策の徹底が期待できなかったり、コミュニケーションコストがかかったりするなど、ミスマッチが生じるおそれがあります。

税理士は12〜5月にかけて繁忙期となるため、確定申告を依頼する場合は、遅くとも11月までに問い合わせを行うようにしましょう。

税理士に問い合わせを行った際に、初回面談の日程調整も行います。

関連記事:税理士選びで失敗しない方法|依頼タイミングと穏便に変更するコツも解説

初回面談を受ける

税理士との初回面談は事務所で行われる場合が多いですが、ZoomやGoogle Meetなどを使ってオンラインで実施されるケースも増えています。

税理士との初回面談では、ご自身の事業内容や収支状況などに関して詳しくヒアリングされるため、CandFansの売上規模や他の収益源の有無などについて、具体的に説明できるように準備しておきましょう。

ヒアリングの内容を踏まえたうえで、必要なサポートや料金などについて、税理士から提示されます。

なお、CandFansで得た収益の確定申告を依頼する際は、税理士との相性も重要なポイントです。

初回面談は無料で実施されているケースが多いため、複数の税理士と面談を行って、比較検討しながら決めましょう。

関連記事:オンライン対応の税理士に相談すると安い?依頼する際の注意点も解説

正式に依頼する際は契約を締結する

税理士との初回面談を経て、サービス内容や料金に納得できた場合は、正式に依頼を申し込みます。

CandFansで得た収益の確定申告を税理士に依頼する際は、委任業務の範囲や料金などを明記した契約書を交わします。

契約書の内容をしっかりと確認したうえで、不明な点がある場合は、記名押印の前に税理士へ質問しましょう。

契約を締結したあとは、確定申告を行うにあたって必要な書類やデータを、税理士の指示に従って提出します。

なお、税理士と顧問契約を結んだ場合は、年間を通じて資金繰りや節税対策などについて相談ができるため、税理士のサポートを受けながらCandFansの事業規模を拡大させていきましょう。

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

まとめ

今回は、CandFansの収益に確定申告が必要なケースについて解説しました。

副業クリエイターの方の場合は、CandFansで得た所得金額が20万円を超えると確定申告が必要になります。

一方、専業クリエイターの方については、CandFansで得た所得金額が95万円を超える場合に確定申告が必要です。

所得金額はCandFansの収入金額から必要経費を差し引いて算出します。CandFansの収益を確定申告する際には、以下のような支出を必要経費として計上できます。

- プラットフォーム手数料や振込手数料

- 撮影用のカメラやマイクなどの機材代

- 動画編集用のパソコンやソフトウェアなどの購入代金

- 事務所の家賃や水道光熱費

- 出演者に支払うギャラ

自宅を事務所として使用している場合、家賃や水道光熱費は家事関連費として扱われるため、経費計上する際は家事按分が必要です。

なお、下記に該当するクリエイターの方については、CandFansの収益を確定申告する必要はありませんが、お住まいの市区町村へ個人住民税の申告を行う必要があります。

- 副業の場合:所得金額が20万円以下

- 専業の場合:所得金額が95万円以下