こんにちは、法人化の支援実績が豊富な税理士の植村拓真です。

売上規模が拡大している個人の方の中には、節税対策の一環として法人化を検討される方も多いです。

また、今まで自力で確定申告を行っていた個人の方が、法人化をきっかけに税理士との顧問契約を考え始めるケースもよくあります。

弊所でも、上記のような個人の方から、以下のようなご相談やご質問をたびたびいただきます。

税理士と顧問契約した方が良いケースがあれば教えてください!

本記事を読んでいる個人の方の中にも、同様の疑問を抱えている方がいらっしゃるのではないでしょうか。

そこで今回は、法人化に顧問税理士が必要な理由について、顧問契約した方が良いケースや費用相場とあわせて解説します。

法人化を検討中の個人の方は、本記事を参考にしてみてください。

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

法人化に顧問税理士が必要な理由

法人化に顧問税理士が必要な理由は、税務上のリスクを回避しながら、スムーズな会社設立を実現できるからです。

法人化は顧問税理士なしで自力で行っても問題ありませんが、税務の専門知識なしで進めると大きな損失を招くおそれがあります。

法人化する際には資本金の額や役員報酬の金額など、税金に関わる決定事項が数多くあります。

上記を熟慮せずに決めてしまった場合に懸念されるのは、あとから変更する必要性が生じ、手続きに時間とコストがかかってしまうリスクです。

また、現行の税制を正しく理解していないと、追徴課税が発生したり、加算税や延滞税などのペナルティが科されたりするおそれもあります。

法人化するタイミングで税理士と顧問契約を結んでおくと、税制に則ったうえで、ご自身の事業にとって有利な提案をしてくれます。

特に、法人化の際にはさまざまな手続きが必要となるため、本業に集中できなくなる個人事業主の方も少なくありません。

顧問税理士がいれば、他の士業と連携しながら法人化の手続きを代わりに進めてもらえるため、自力で法人化する場合と比べるとスムーズです。

なお、法人化後は経理や税務会計に関する処理の難易度が上がり、決算に関する業務も必要となるため、顧問税理士がいると安心です。

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

法人化する前から顧問税理士が必要なケース

本項目では、法人化する前から顧問税理士が必要なケースについて解説します。

法人化する前に税理士と顧問契約を結んでおいた方が良いケースは、次のとおりです。

- 法人化するタイミングを見極められない

- 最適な資本金の額や決算期を判断できない

- 将来的には顧問税理士が必要になると考えている

それでは、ひとつずつ見ていきましょう。

法人化するタイミングを見極められない

法人化のタイミングを誤ると、享受できたはずの節税効果を失ったり、資金繰りが悪化したりするおそれがあります。

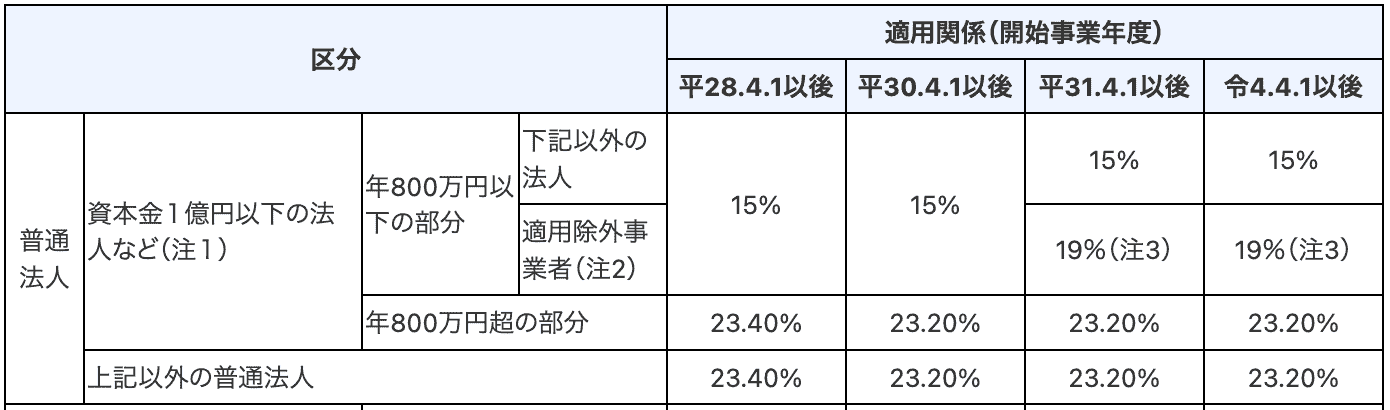

下表のとおり、所得税は超過累進税率のため、所得が多いほど税負担も重くなる傾向があります。

一方で法人税の税率は、下表のとおり所得税と比べると緩やかです。

以上の理由から、売上規模が拡大しているにも関わらず、法人化を遅らせてしまった場合、享受できたはずの節税効果を得られなくなるおそれがあります。

ただし、売上が安定していない段階で法人化してしまうと、会社設立にかかる費用や社会保険料の負担などによって、資金繰りが悪化するリスクがあります。

法人化する前から税理士と顧問契約を結んでおけば、会社設立の最適なタイミングを見極めてもらえるため、リスクを回避しつつ法人化のメリットを最大限享受できます。

関連記事:個人事業主が法人化するタイミングはいつ?節税シミュレーションも掲載

最適な資本金の額や決算期を判断できない

資本金の額や決算期は法人化後の事業運営に大きな影響を及ぼすため、決定にあたって判断に迷う個人事業主の方も少なくありません。

また、下表のとおり、資本金の額が1,000万円を超えると、法人住民税の均等割の負担が重くなります。

ただし、資本金の額を少なく設定してしまうと、社会的な信用度を低く評価されるおそれがあるため、事業計画や事業規模などに合わせた最適な金額で設定するのが重要です。

決算期に関しては、熟慮せず安易に決めてしまうと、税務申告の準備に余裕がなくなったり、納税資金が不足する事態に陥ったりするリスクがあります。

法人化後に資本金の額や決算期の変更はできますが、手間がかかったり費用が発生したりするため、法人化前に顧問税理士のアドバイスを受けながら、変更の必要がないように設定しましょう。

参考:国税庁(No.6503 基準期間がない法人の納税義務の免除の特例)

参考:国税庁(C1-8 異動事項に関する届出)

参考:法務局(株式会社変更登記申請書)

関連記事:会社設立に税理士は必要?費用相場やメリットについて解説

関連記事:【失敗しない】決算期の決め方|変更方法から調べ方まで解説

将来的には顧問税理士が必要になると考えている

将来的に顧問税理士が必要になると考えている場合、法人化する前から税理士と顧問契約を結んでおいた方が合理的です。

顧問契約を条件に、法人化サポートを格安で提供している税理士事務所も多いからです。

繰り返しになりますが、法人化前に税理士と顧問契約を結んでおけば、資本金や決算期などの適切な決め方に関するアドバイスも得られるため、経理や税務会計の面で有利に進められる点もメリットのひとつです。

法人化の手続きがすべて終わってから顧問税理士を探す場合、会社設立の費用が余分にかかってしまったり、会社の状況をゼロから説明する手間が発生したりするおそれがあります。

将来的に顧問税理士が必要になると考えている個人事業主の方は、余計な費用と時間をかけないためにも、法人化の準備段階から税理士との顧問契約を検討しましょう。

関連記事:顧問税理士とは?顧問契約の必要性・メリットや注意点を解説

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

法人化する前に顧問税理士から受けられるサポート

本項目では、法人化する前に顧問税理士から受けられるサポートについて解説します。

法人化する前に税理士と顧問契約を結んだ場合に受けられる主なサポートは、以下のとおりです。

- 決算期や役員報酬などの決め方に関するアドバイス

- 他の士業と提携した法人化の手続き代行サービス

- 創業融資や助成金などの資金調達に関するサポート

それでは、順番に見ていきましょう。

決算期や役員報酬などの決め方に関するアドバイス

法人化する前に税理士と顧問契約を結んでおくと、決算期や役員報酬などの決め方に関するアドバイスを受けられます。

決算期や役員報酬の金額は、法人化後の税負担や資金繰りに大きく影響を与えるため、顧問税理士の知見が欠かせません。

たとえば、支払いが重なる時期に決算期を設定してしまうと、納税資金が不足するおそれがあるため、資金繰りを考えるうえで決算期は慎重に決める必要があります。

役員報酬の設定金額が高い場合、法人税の節税効果は高まりますが、役員個人の所得税や社会保険料の負担が増えるため手取りが減ってしまいます。

一方、役員報酬の設定金額が低い場合、役員個人の所得税や社会保険料の負担は軽減するため手取りが増えますが、法人税の節税効果は低くなってしまいます。

顧問税理士は事業の状況に即した最適な提案や助言をしてくれるため、法人化によるリスクや損失を回避するうえで、会社を設立する前から税理士との顧問契約を検討してみましょう。

参考:国税庁(No.5211 役員に対する給与|平成29年4月1日以後支給決議分)

関連記事:法人成りを税理士に相談する必要性|メリットや費用相場も解説

他の士業と提携した法人化の手続き代行サービス

他の士業と提携した法人化の手続き代行サービスも、法人化する前に税理士と顧問契約した場合に受けられるサポートのひとつです。

会社の設立を専門家に依頼しようとすると、下表のとおり、複数の士業にまたがってしまいます。

| 専門家 | 依頼できる主な業務内容 |

| 司法書士 | 法人登記の申請手続き |

| 行政書士 | 許認可の申請手続き |

| 社会保険労務士 | 社会保険に関する手続き |

| 税理士 | 経理や税務会計に関する業務全般 |

他の士業と提携した法人化の手続き代行サービスを活用すれば、煩雑な手続きを一括で任せられます。

複数の専門家を個別に探す手間や法人化でかかるコストを、削減できる点もメリットです。

なお、顧問契約を条件に、法人化の手続き代行サービスを、格安で提供している税理士事務所もあります。

法人化の手続き代行サービスを活用すれば、会社設立に関する手続きの漏れも防げるため、事業活動に集中しながらスムーズに法人化を進められます。

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

創業融資や助成金などの資金調達に関するサポート

法人化する前から税理士と顧問契約を結んでいれば、創業融資や助成金などの資金調達に関する包括的なサポートを受けられます。

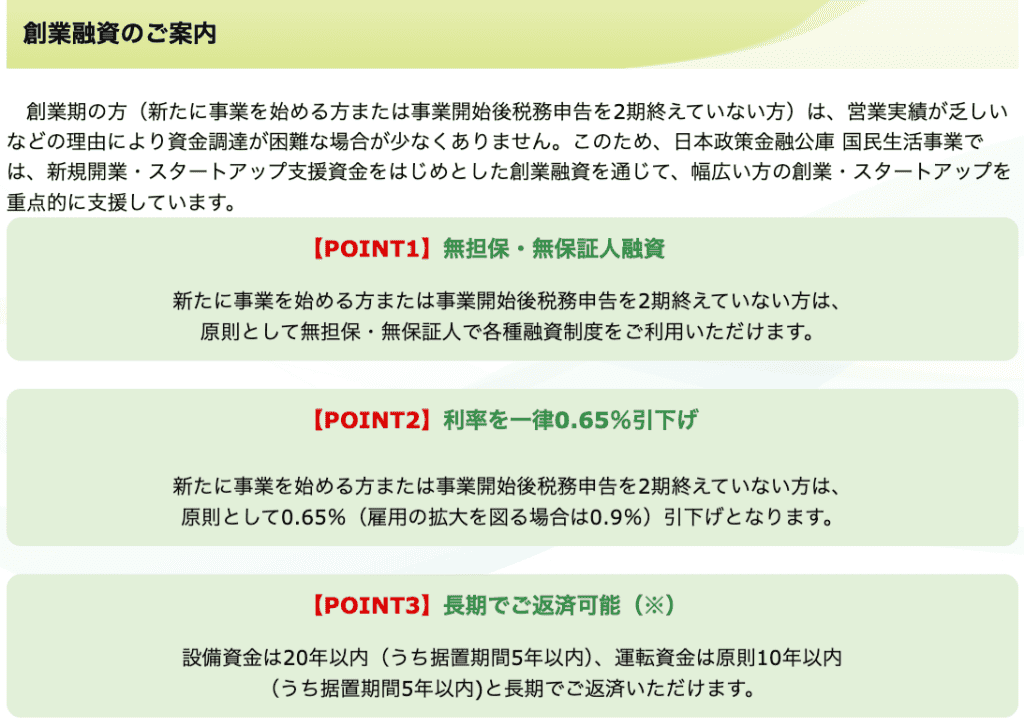

下表のとおり、日本政策金融公庫の創業融資は、金利が低く設定されていて長期間に渡って返済できるのが特徴です。

法人化する前から税理士と顧問契約を結んでいれば、事業計画書の作成を依頼できたり、収益予測の立て方に関するアドバイスがもらえたりします。

また、補助金や助成金に関しても、税理士は最新の情報を把握しているため、申請書類の準備から提出まで一貫した支援を期待できる点もメリットのひとつです。

以上のように、顧問税理士のサポートによって、創業融資や助成金の申請手続きの手間が省けたり、審査通過率の向上が期待できたりします。

関連記事:日本政策金融公庫の融資審査を確実に通すためのチェックポイント6選

関連記事:資金調達支援サービスについて

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

法人化したあとで顧問税理士をつける場合の最適なタイミング

本項目では、法人化したあとで顧問税理士をつける場合の最適なタイミングについて解説します。

法人化したあとで税理士と顧問契約を結ぶ場合の最適なタイミングは、次のとおりです。

- 1期目の決算を迎える前

- 売上が安定し顧問料を支払う余裕が生まれた

- 事業規模の拡大に伴って資金調達を検討し始めた

それでは、ひとつずつ見ていきましょう。

1期目の決算を迎える前

1期目の決算を迎える前は、法人化したあとで顧問税理士をつける場合の最適なタイミングのひとつです。

法人化後の経理や税務会計に関する業務は、個人事業主の頃と比べると格段に複雑となり、決算や税務申告には高度な専門知識が求められます。

経営者自身が経理や税務会計に関する業務に追われてしまうと、本業に集中できなくなるおそれがあり、売上の機会損失につながりかねません。

1期目の決算直前に急いで税理士と顧問契約を結んだ場合、十分な打ち合わせ時間が確保できず、適切なアドバイスを受けられないリスクがあるためです。

また、決算期直前になってから顧問税理士を探し始めると、税理士の繁忙期と重なってしまった場合、新規依頼を断られるおそれがあります。

1期目の決算直前で慌てないように、法人化後の早い段階で税理士と顧問契約を結んでおきましょう。

関連記事:【法人の決算申告】税理士なしのリスクと依頼時の費用相場

売上が安定し顧問料を支払う余裕が生まれた

売上が安定し顧問料を支払う余裕が生まれた場合も、法人化したあとで顧問税理士をつける際の最適なタイミングのひとつです。

毎月の顧問料を支払っても、資金繰りを圧迫しない状況になれば、顧問税理士へ経理や税務会計に関する業務を安心して丸投げできます。

顧問税理士には適切な税務申告や節税対策を実施してもらえるため、税務上のリスクを回避しながら、会社に残せるお金の増加も期待できます。

税理士と顧問契約を結んだ結果、顧問料以上の節税効果が得られるケースも珍しくありません!

また、経理や税務会計に関する業務の丸投げによって、経営者が本業に専念できる時間が増えるため、売上規模の拡大につながる好循環も生まれます。

売上が安定し顧問料を支払う余裕が生まれたタイミングで、税理士との顧問契約を検討し、事業の成長を加速させましょう。

関連記事:【個人事業主・法人対応】確定申告を税理士に丸投げする費用相場やメリット・デメリットを解説

事業規模の拡大に伴って資金調達を検討し始めた

事業規模の拡大に伴って資金調達を検討し始めた場合も、法人化したあとで顧問税理士をつける際の最適なタイミングのひとつです。

たとえば、金融機関から融資を受ける場合、財務状況や事業計画書の内容などを細かくチェックされます!

税理士と顧問契約を結んでいれば、財務状況を安定させて決算書の内容を良くしたり、説得力のある事業計画書を準備できたりします。

特に、具体的な根拠に基づいた売上予測や返済計画の提示は、融資審査を有利に進めるうえで重要なポイントです。

また、資金調達の支援実績が豊富な税理士は、補助金や助成金などの制度にも詳しいため、融資以外の資金調達先も提案してくれます。

税理士の力を借りずに自力で資金調達を行う場合、審査で難航したり提出書類の準備に手間がかかったりするおそれがあります。

資金調達の必要性が出てきたタイミングで、税理士との顧問契約を検討してみましょう。

関連記事:日本政策金融公庫の融資審査を確実に通すためのチェックポイント6選

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

法人化を顧問税理士に依頼する際の費用相場

本項目では、法人化を顧問税理士に依頼する際の費用相場について、以下の場合に分けて解説します。

- 株式会社の場合

- 合同会社の場合

それでは、順番に見ていきましょう。

株式会社の場合

法人化を顧問税理士に依頼する際の費用相場は、株式会社で設立する場合、下表のとおりです。

| 項目 | 費用 |

| 登録免許税 | 15万円〜 |

| 定款認証の手数料 | 3万円〜 |

| 定款にかかる印紙税額 (電子定款であれば不要) |

4万円 |

| 定款謄本の交付手数料 | 2,000円程度 |

| 税理士への依頼費用 | 10万〜20万円程度 |

| 合計 | 32万円〜 |

顧問契約を条件に、会社設立サポートを格安で提供している税理士事務所も多くあるため、問い合わせをして確認してみましょう。

参考:国税庁(No.7191 登録免許税の税額表)

参考:日本公証人連合会(9-4 定款認証)

参考:国税庁(課税される定款の範囲)

参考:国税庁(印紙税額の一覧表|第1号文書から第20号文書まで)

関連記事:法人成りの税理士報酬の相場は?依頼すべきケースから費用を安く抑えるコツまで解説

合同会社の場合

法人化を顧問税理士に依頼する際の費用相場は、合同会社で設立する場合、下表のとおりです。

| 項目 | 費用 |

| 登録免許税 | 6万円〜 |

| 定款認証の手数料 | 0円 (定款認証が不要) |

| 定款にかかる印紙税額 (電子定款であれば不要) |

4万円 |

| 定款謄本の交付手数料 | 0円 (定款認証が不要) |

| 税理士への依頼費用 | 10万〜20万円程度 |

| 合計 | 20万円〜 |

繰り返しになりますが、顧問契約を条件に、会社設立サポートを格安で提供している税理士事務所も多くあるため、問い合わせをして確認してみましょう。

参考:国税庁(No.7191 登録免許税の税額表)

参考:日本公証人連合会(9-4 定款認証)

参考:国税庁(課税される定款の範囲)

参考:国税庁(印紙税額の一覧表|第1号文書から第20号文書まで)

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

法人化を安心して任せられる顧問税理士の選び方

本項目では、法人化を安心して任せられる顧問税理士の選び方について解説します。

法人化を安心して任せられる顧問税理士を選ぶうえでのポイントは、以下のとおりです。

- 法人化の支援実績や専門知識が豊富か

- 他領域の専門家と連携がとれているか

- ITツールが導入されていてレスポンスが早いか

それでは、ひとつずつ見ていきましょう。

法人化の支援実績や専門知識が豊富か

法人化する際は、法人化の支援実績や専門知識が豊富な顧問税理士を選びましょう。税理士ごとに得意分野が異なるため、法人化に強い税理士と顧問契約を結べると安心です。

法人化の支援実績が豊富な税理士は、創業融資や補助金、助成金などの資金調達に関するサポートが得意な場合も多いです!

また、資金繰りに関してアドバイスをくれたり、適切なタックスプランニングを提案してくれたりします。

たとえば、黒字倒産を避けるために、資金繰り表を作成してもらえたり納税予測を実施してもらえたりするなど、丁寧なサポートが期待できます。

顧問税理士を選ぶ際は、問い合わせや初回面談のタイミングで、法人化の支援実績について確認してみましょう。

法人化によって生じる課題への対処に慣れている税理士を選べば、安心して法人化を進められます。

他領域の専門家と連携がとれているか

法人化を成功させるうえで、他領域の専門家と連携がとれている税理士を選ぶのがおすすめです。

法人化直後は適切な節税対策の実施や資金調達の支援などを必要としますが、事業が軌道に乗って成長するにつれ、顧問税理士へ求めるサポート内容も変化します。

たとえば、事業の成長期にはM&Aに関する支援、事業の成熟期には事業承継や相続対策などの専門的なサポートが必要となるケースも考えられます!

事業の成長を長期的に支えてもらううえで、創業期だけでなく将来的なニーズにも対応できる総合的なサポート体制が整っている税理士と顧問契約を結ぶようにしましょう。

税理士だけでは対応困難な専門領域でも、社会保険労務士や司法書士といった他の士業と連携がとれていれば、事業のライフサイクル全体を通して継続的なサポートを受けられます。

ITツールが導入されていてレスポンスが早いか

法人化を任せる顧問税理士を選ぶ際、ITツールが導入されていてレスポンスが早いかどうかを確認しましょう。

従来型の税理士事務所は電話やファックスでのやりとりが中心であり、担当税理士が外出してしまうと返答が滞る傾向があります。

一方、ITツールを積極的に導入している税理士事務所では、移動中でもメールやチャットを確認できるため、返信が遅れにくい体制が整っています。

特に、返答の迅速さが経営判断を大きく左右するケースもあるため、顧問税理士からのレスポンスの早さは重要です。

たとえば、車の購入や設備投資などを活用して節税を検討しているようなケースで、顧問税理士からの返答が遅い場合、事業活動に支障をきたすおそれがあります。

関連記事:税理士選びで失敗しない方法|依頼タイミングと変更のコツも解説

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

法人化における顧問税理士選びに関するよくある質問

最後に、法人化における顧問税理士選びに関するよくある質問をご紹介します。

内容は随時追記します。

法人化を見送って個人事業主のままでいる場合、顧問税理士はいらないですか?

法人化を見送って個人事業主のままでいる場合、顧問税理士は必須ではありませんが、顧問契約を結ぶと、以下のようなメリットが得られます。

- 事業の状況に合わせた適切な節税対策を実施してもらえる

- 経理や税務会計に関する業務から解放されて本業に集中できる

- 資金繰りや事業拡大のための資金調達に関する助言も期待できる

- 税務署からの問い合わせや税務調査にも対応してくれる

税理士法人植村会計事務所の顧問料や法人化支援サービスに関する料金表はありますか?

弊所の顧問料や法人化支援サービスに関する料金表は、下表のとおりです。

■ 税務顧問契約(月額顧問料は記帳代行料込み)

| 売上規模 | 月額顧問料 | 確定申告 決算料 |

| 1,000万円未満 | 30,000円 | 80,000円 |

| 1,000万以上 3,000万円未満 |

32,000円 | |

| 3,000万以上 5,000万円未満 |

35,000円 | |

| 5,000万以上 8,000万円未満 |

40,000円 | |

| 8,000万以上 1億円未満 |

45,000円 | |

| 1億円以上 | ご相談 | ご相談 |

※記帳をお客様ご自身でご対応いただく場合も同様の料金となります

※決算間際でのご依頼の場合も遠慮なくお問い合わせください

※月次決算をご希望の場合は月額10,000円の追加料金で承ります

※税務調査は別途立会料が発生します

※金額はすべて税抜です

| 弊所で設立 | 自力で設立 | 司法書士で設立 | |

| 合同会社 | 1.6万円 (約4万円お得) |

約6万円 | 約6万円 |

| 株式会社 | 13.8万円 (約11万円お得) |

約25万円 | 約30万円 |

| 弊所で株式会社を設立する際の費用 | |

| 費用名 | 金額 |

| 設立手数料 | 0円 |

| 設立の実費費用 (定款認証手数料+登録免許税) |

182,000円 (32,000円+150,000円) |

| 顧問契約セット割引 | -44,000円 |

| 合計金額 | 138,000円 |

| 弊所で合同会社を設立する際の費用 | |

| 費用名 | 金額 |

| 設立手数料 | 0円 |

| 設立の実費費用 (登録免許税のみ) |

60,000円 |

| 顧問契約セット割引 | -44,000円 |

| 合計金額 | 16,000円 |

※登記謄本取得や郵送などでかかる実費は別途ご負担をお願いいたします

※定款認証手数料は資本金が100万円未満なら32,000円、100万~300万円未満なら42,000円、300万円以上なら52,000円です

関連記事:税理士法人植村会計事務所の費用・料金表

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

税理士と結ぶ顧問契約とは何ですか?

顧問契約とは、経理や税務会計に関する業務全般を、税理士に年単位で継続して依頼する契約形態です。

顧問料を毎月支払う代わりに、記帳代行や決算書の作成、税務申告などを実施してもらえます!

なお、顧問料とは別に、決算申告料や記帳代行料、消費税の申告代行料などがかかるケースもあるため注意しましょう。

税理士との顧問契約によって、適切な確定申告や節税対策を実施でき、税制改正への迅速な対応や資金調達の支援なども期待できます。

関連記事:顧問税理士とは?顧問契約の必要性・メリットや注意点を解説

顧問税理士に任せられる業務の範囲はどこまでですか?

顧問税理士に任せられる主な業務は、以下のとおりです。

- 記帳代行

- 税務相談

- 納税予測

- 節税対策

- 月次決算

- 年末調整の代行

- 源泉徴収票の作成

- 給与計算の代行

- 決算書の作成

- 法人税や消費税などの申告書作成

- 法定調書の作成と提出

- 税務調査への立会い

- 資金調達の支援

以上のように、経理や税務会計に関する業務全般を顧問税理士に任せられます。

会社設立の依頼先は税理士と司法書士のどちらですか?

会社を設立する場合、税理士と司法書士の両方に依頼する必要があります。

法人登記の書類作成や手続き代行は、司法書士の独占業務であり、税理士は行えません!

一方、税理士は資本金や役員報酬の金額や決算期の決め方についてアドバイスを行ったり、会社設立後の経理や税務会計に関する業務を一貫してサポートしたりします。

なお、多くの税理士事務所は司法書士と提携しているため、税理士に依頼すれば、会社設立から日々の経理や税務会計に関する業務まで丸投げできます。

関連記事:法人成りの税理士報酬の相場は?依頼すべきケースから費用を安く抑えるコツまで解説

法人化する際に税理士は不要ですか?

法人化する際に税理士への依頼は必須ではありませんが、依頼した場合に期待できるサポートは、以下のとおりです。

- 決算期や役員報酬などの決め方に関するアドバイス

- 他の士業と提携した法人化の手続き代行サービス

- 創業融資や助成金などの資金調達に関するサポート

法人化をスムーズに進めたかったり、事業の成長を加速させたかったりする個人事業主の方にとって、税理士への依頼はメリットが多いです。

特に、法人化後の経理や税務会計に関する業務は煩雑になります。税務上のリスクを回避したり業務効率を向上させたりするうえで、税理士への依頼も検討してみましょう。

弊所では、会社設立と顧問契約をセットでご依頼いただける方向けに、フルサポートプランを格安でご提供しておりますので、お気軽にご相談くださいませ!

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

会社を経営するうえで税理士を雇わない場合のリスクやデメリットはありますか?

- 申告ミスによって追徴課税が発生したりペナルティが科されたりする

- 経理や税務会計に関する業務に追われてしまい本業に支障をきたす

- 役員報酬や必要経費の取り扱いを誤ってしまい節税の機会を逃す

- 決算書の信用度が低く評価される傾向があるため資金調達の場面で不利になる

関連記事:【個人事業主・法人対応】確定申告を税理士に丸投げする費用相場やメリット・デメリットを解説

法人化に伴って顧問税理士をつける場合、依頼費用は年間でいくらかかりますか?

| 年間の売上規模 | 顧問税理士と契約した場合の年間費用 | ||

| 仕訳数100件/月 | 仕訳数200件/月 | 仕訳数300件/月 | |

| 1,000万円未満 | 58万円〜 | 70万円〜 | 82万円〜 |

| 1,000万円以上3,000万円未満 | 69万円〜 | 81万円〜 | 93万円〜 |

| 3,000万円以上6,000万円未満 | 80万円〜 | 92万円〜 | 104万円〜 |

| 6,000万円以上1億円未満 | 91万円〜 | 103万円〜 | 115万円〜 |

上表のとおり、顧問税理士への依頼費用は売上規模や仕訳数などによって決まります。

会社設立を税理士にスポット契約で依頼する場合の費用相場を教えてください

会社設立を税理士にスポット契約で依頼する場合の費用相場は10万〜20万円程度です。

なお、登録免許税や定款認証の手数料は、上記の金額に含まれていないケースが多いため注意が必要です。

関連記事:会社設立に税理士は必要?費用相場やメリットについて解説

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

まとめ

今回は、法人化に顧問税理士が必要な理由について、顧問契約した方が良いケースや費用相場とあわせて解説しました。

法人化に顧問税理士が必要な理由は、税務上のリスクを回避しながら、スムーズな会社設立を実現できるからです。

法人化する前に税理士と顧問契約を結んでおいた方が良いケースは、次のとおりです。

- 法人化するタイミングを見極められない

- 最適な資本金の額や決算期を判断できない

- 将来的には顧問税理士が必要になると考えている

法人化を顧問税理士に依頼する場合、下表のような費用がかかります。

| 項目 | 株式会社の場合 | 合同会社の場合 |

| 登録免許税 | 15万円〜 | 6万円〜 |

| 定款認証の手数料 | 3万円〜 | 0円 (定款認証が不要) |

| 定款にかかる印紙税額 (電子定款であれば不要) |

4万円 | 4万円 |

| 定款謄本の交付手数料 | 2,000円程度 | 0円 (定款認証が不要) |

| 税理士への依頼費用 | 10万〜20万円程度 | 10万〜20万円程度 |

| 合計 | 32万円〜 | 20万円〜 |

なお、顧問契約を条件に、会社設立を格安でサポートするプランを提供している税理士事務所も多くあるため、問い合わせをして確認してみましょう。

法人化を安心して任せられる顧問税理士を選ぶうえでのポイントは、以下のとおりです。

- 法人化の支援実績や専門知識が豊富か

- 他領域の専門家と連携がとれているか

- ITツールが導入されていてレスポンスが早いか