こんにちは、合同会社の顧問実績が豊富な税理士の植村拓真です。

税理士法人植村会計事務所では、合同会社の設立支援に関するご依頼やご相談をいただくケースが多いのですが、以下のようなご質問もよくいただきます。

合同会社の運営において適切な経費処理は、税負担を軽減させたり資金繰りを改善したりするうえで重要です。

しかし、経費計上にはルールがあるため、テキトーに処理して違反してしまうと、税務調査で指摘されてペナルティを科されるリスクもあります。

そこで今回は、合同会社が経費で落とせるものをいくらまで経費計上できるかとあわせて解説します。

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

合同会社の経費に関する基礎知識

事業活動に必要な支出については、合同会社の経費として認められます。合同会社における経費は損金とも呼ばれ、利益から差し引かれます。

経費を適切に計上すれば課税所得を抑えられるため、合同会社における節税対策のひとつとして重要です。

なお、合同会社の経費として認められるためには、以下のポイントを押さえましょう。

- 事業との関連性を明確に説明できる

- 社会通念上、妥当な金額で経費計上している

- 領収書やレシートなどの証憑書類を適切に保管している

上記を満たしていない経費計上については、税務署から指摘されたり否認されたりするおそれがあります。

万が一、経費計上を否認された場合は、加算税や延滞税などのペナルティが科されるリスクもあるため注意しましょう。

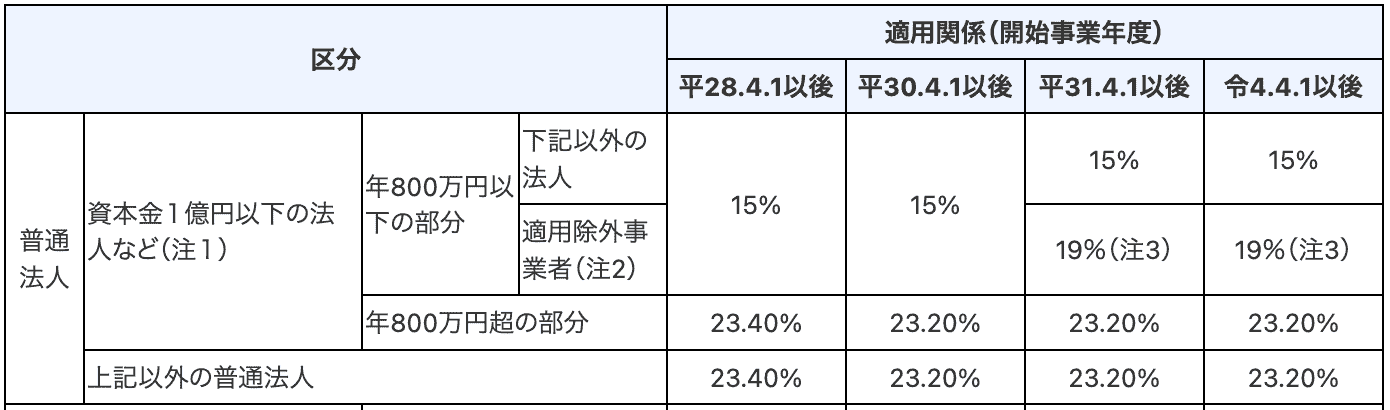

参考:財務省(法人課税に関する基本的な資料)

参考:財務省(加算税制度の概要①|基本情報)

参考:国税庁(No.9205 延滞税について)

参考:国税庁(令和6事務年度 法人税等の調査事績の概要)

関連記事:一人社長が経費で落とせるもの一覧|制限があるもの・落とせないものも解説

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

合同会社が経費で落とせるもの一覧

本項目では、合同会社が経費で落とせるものについて一覧で紹介します。

大前提として法人はなんでも経費で落とせるわけではありません。

合同会社で経費計上できる主な支出は、以下のとおりです。

- 事務所の家賃や水道光熱費

- 役員報酬や従業員給与などの人件費

- 交際費や接待費

- 交通費や出張旅費

- 備品費や消耗品費

- 広告宣伝費

- 法人契約の保険料

それでは、順番に見ていきましょう。

※あくまで一例であり、業種や職種によっては経費計上できないケースもあるため、参考程度にご覧ください

事務所の家賃や水道光熱費

店舗や事務所などの家賃や水道料金、電気料金、ガス料金は、合同会社の経費で落とせるもののひとつです。

なお、自宅兼事務所のケースでは、家賃や水道光熱費を全額経費にできない点に注意しましょう。

自宅兼事務所のケースでは、プライベート部分と事業部分が混在しているため、プライベート部分については経費に含められないからです。

上記のため、事業で使用している面積や時間などを基準にして、合理的な割合を算出したうえで、事業部分のみを経費計上します。

家事按分に関して不明な点がある場合は、税理士への相談も検討してみましょう。

参考:国税庁(水道光熱費|令和6年分 確定申告書等作成コーナー よくある質問)

参考:国税庁(地代家賃|令和6年分 確定申告書等作成コーナー よくある質問)

参考:国税庁(No.2210 必要経費の知識)

参考:国税庁(家事関連費|第1号関係)

関連記事:家賃はどこまで経費にできる?個人事業主・法人にわけて解説

役員報酬や従業員給与などの人件費

役員報酬や従業員給与などの人件費も、合同会社の経費で落とせるもののひとつです。

役員報酬を経費計上するためには、定期同額給与や事前確定届出給与、業績連動給与のいずれかの要件を満たさなければなりません。

役員報酬を経費計上するための要件については、下表のとおりです。

引用:J-Net21(役員に対する給与と賞与はどう処理すればいいの?)

合同会社から従業員に支払う給与についても、正社員やパート、アルバイトなどの雇用形態に関係なく、経費計上できます。

なお、合同会社を設立して法人化される方の中で、青色事業専従者給与や事業専従者控除の制度を活用している方は注意が必要です。

青色事業専従者給与や事業専従者控除の制度は、合同会社を含む法人では適用されないため、生計をともにする家族への給与が、経費計上の対象外となる点に注意しましょう。

合同会社を設立して法人化したあとも、生計をともにする家族への給与を経費計上したい場合は、ご家族の方を役員に任命して役員報酬を支給したり、ご家族の方と雇用契約を結んで従業員給与を支給したりする必要があります。

参考:国税庁(給料賃金|令和6年分 確定申告書等作成コーナー よくある質問)

参考:国税庁(No.5211 役員に対する給与|平成29年4月1日以後支給決議分)

参考:国税庁(No.2075 青色事業専従者給与と事業専従者控除)

参考:厚生労働省(人を雇うときのルール)

参考:独立行政法人 労働政策研究・研修機構(雇用契約と労働契約)

関連記事:役員報酬はいくらが得?節税対策と効果を最も高める方法を解説

関連記事:合同会社の役員報酬の相場と決め方|かかる税金や節税方法も解説

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

交際費や接待費

交際費や接待費も、合同会社の経費で落とせるもののひとつです。事業に関連する飲み会や食事会などで発生する支出が、交際費や接待費に該当します。

交際費等とは、交際費、接待費、機密費その他の費用で、法人が、その得意先、仕入先その他事業に関係のある者などに対する接待、供応、慰安、贈答その他これらに類する行為(以下「接待等」といいます。)のために支出するものをいいます。

引用:国税庁(No.5265 交際費等の範囲と損金不算入額の計算)

事業とは無関係の飲食でかかった費用については、経費計上の対象外です。なお、業務との関連性が曖昧な交際費や接待費は、税務調査で否認されるおそれがあります。

適切な範囲で経費計上したうえで、領収書やレシートの裏には目的や参加者などを記録しておいて、事業に必要な支出だと説明できる状態で保管しておくようにしましょう。

また、交際費や接待費については、経費計上できる金額に上限が設けられている点にも注意が必要です。

参考:国税庁(接待交際費|令和6年分 確定申告書等作成コーナー よくある質問)

参考:国税庁(第1款 交際費等の範囲)

参考:中小企業庁(交際費課税の特例)

参考:中小企業庁(中小企業税制|令和7年度版)

交通費や出張旅費

交通費や出張旅費も、合同会社の経費で落とせるもののひとつです。出張でかかった交通機関の利用料や宿泊料金などが、交通費や出張旅費に該当します。

なお、交通費や出張旅費を経費計上する場合は、プライベートの移動と明確に区別するために、旅費交通費支給規程を整備しておくようにしましょう。

・出張の定義

・出張中の勤務時間の取り扱い

・旅費の種類

・日当、宿泊費等の金額

・交通費の計算方法および上限額

・出張予定の変更や、出張中の事故について

・旅費の精算方法、領収証の提出 等

引用:J-Net21(旅費交通費支給規程)

参考:国税庁(旅費交通費|令和6年分 確定申告書等作成コーナー よくある質問)

関連記事:合同会社の設立で節税できる理由|設立の基準やデメリットも解説

備品費や消耗品費

備品費や消耗品費も、合同会社の経費で落とせるもののひとつです。金額が10万円未満もしくは使用可能期間が1年未満の物品を、購入する際にかかった費用が、消耗品費に該当します。

一方、備品費とは、金額が10万円以上かつ使用可能期間が1年以上の物品を、購入する際にかかった費用を指します。

備品費に該当する物品を購入した場合は、固定資産として計上しなければならない点に注意しましょう。

減価償却を行う際は、購入した物品の法定耐用年数に応じて分割して経費計上していきます。

備品費と消耗品費の区別や減価償却の方法に関して不明な点がある場合は、税理士への相談も検討してみましょう。

参考:国税庁(消耗品費|令和6年分 確定申告書等作成コーナー よくある質問)

参考:国税庁(減価償却費|令和6年分 確定申告書等作成コーナー よくある質問)

参考:国税庁(第7節 器具及び備品)

参考:国税庁(No.2100 減価償却のあらまし)

参考:J-Net21(固定資産として計上するのはどのような場合でしょうか。)

広告宣伝費

広告宣伝費も合同会社の経費で落とせるもののひとつです。商品やサービスなどを宣伝する際にかかる費用が、広告宣伝費に該当します。

- バナー広告やリスティング広告などの出稿料

- パンフレットやチラシなどのデザイン費

- ポスティングを実施する際にかかった印刷費用や配布費用

- ノベルティの制作費

参考:国税庁(広告宣伝費|令和6年分 確定申告書等作成コーナー よくある質問)

参考:国税庁(No.5260 交際費等と広告宣伝費との区分)

法人契約の保険料

法人契約の保険料も、合同会社の経費で落とせるもののひとつです。法人契約の保険料は、事業上のリスクに備えるうえで必要な支出であるため、経費計上が認められています。

合同会社の経費で落とせる主な法人保険は、以下のとおりです。

- 生命保険(定期保険や終身保険など)

- 損害保険(火災保険や自動車保険など)

- 第三分野保険(医療保険やがん保険など)

- 賠償責任保険(サイバーリスク保険や海外PL保険など)

なお、法人契約の生命保険に関しては、保険料の全額を経費計上できないケースもあるため注意しましょう。

参考:国税庁(No.5364 定期保険及び第三分野保険の保険料〔保険料に相当多額の前払部分の保険料が含まれない場合〕の取扱い|令和元年7月8日以後契約分)

参考:国税庁(No.5364-2 定期保険及び第三分野保険の保険料〔保険料に相当多額の前払部分の保険料が含まれる場合〕の取扱い|令和元年7月8日以後契約分)

参考:国税庁(No.5361 定期保険の保険料の取扱い|令和元年7月8日前契約分)

参考:J-Net21(生命保険のしくみと税務)

関連記事:合同会社の設立で節税できる理由|設立の基準やデメリットも解説

その他

| 項目 | 概要 |

| 会議費 | 会議のために必要な飲食代や会議室の利用料など |

| 通信費 | インターネットの利用料やスマホや固定電話の通話料、郵便代など |

| 福利厚生費 | 社員旅行にかかる費用や社員に対するお見舞や香典など |

| 寄附金 | 国や地方公共団体への寄附金(全額経費)や一般の寄附金(制限あり)、特定公益増進法人や認定NPO法人などへの寄附金(制限あり) |

| 税理士に支払う報酬 | 月次顧問料や記帳代行料、決算申告料など |

| 諸会費 | 同業者団体や商工会議所などに所属する際にかかる加入金や月額会費など |

上表のとおり、税理士に支払う報酬は合同会社の経費で落とせるため、税理士に依頼すべきか迷われている方は、節税効果の観点からも検討してみましょう。

参考:国税庁(通信費|令和6年分 確定申告書等作成コーナー よくある質問)

参考:国税庁(福利厚生費|令和6年分 確定申告書等作成コーナー よくある質問)

参考:国税庁(寄附金を支出したとき)

参考:国税庁(税理士等の報酬|令和6年分 確定申告書等作成コーナー よくある質問)

参考:国税庁(No.5382 同業者団体等の加入金と会費の取扱い)

参考:国税庁(第3款 会費及び入会金等の費用)

関連記事:合同会社に税理士は必要?費用相場や不要なケースも解説

関連記事:合同会社の決算を自分で行う際のやり方|売上なしの場合についても解説

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

合同会社で経費を使った節税対策を実施する際のポイント

本項目では、合同会社で経費を使った節税対策を実施する際のポイントについて解説します。

合同会社で経費を使った節税対策を実施する際に押さえるべきポイントは、主に以下のとおりです。

- 経費を適切に計上して法人税を負担を抑える

- 法人向けの定期保険や第三分野保険を活用する

- 設備投資を即時償却できる特例を活用する

- 役員報酬を最適な金額で設定する

それでは、ひとつずつ見ていきましょう。

経費を適切に計上して法人税を負担を抑える

経費を適切に計上すれば法人税の負担を抑えられるため、該当する支出は漏れなく計上しましょう。

繰り返しになりますが、経費として計上できるのは、事業に直接関係している支出のみです。経費を適切に計上するうえで、以下のポイントを押さえましょう。

- 領収書やレシートなどの証憑書類が適切に保管されている

- 経費計上されている金額が社会通念上、妥当である

- プライベートの支出と明確に区別されている

なお、架空の経費計上のような悪質な脱税行為が発覚した場合は、検察庁に告発されるケースもあります。

また、接待交際費が過大に計上されていたり、家事按分が不適切に行われていたりすると、経費計上を否認されるリスクが高まります。

関連記事:法人はなんでも経費で落とせる?よくある勘違いと判断基準を解説

法人向けの定期保険や第三分野保険を活用する

法人向けの定期保険や第三分野保険を活用すれば、保険料を一定の割合で経費計上できるため、法人税の節税効果が期待できます。

ただし、法人向けの定期保険や第三分野保険を活用した節税対策は、課税の繰り延べである点に注意しましょう。

保険料を支払った時点では、経費計上によって法人税の負担を軽減できますが、解約返戻金を受け取った際には課税されるため、トータルの税負担が変わらないおそれもあります。

退職金を支給する時期と保険の解約時期を合わせるといった出口戦略がなければ、定期保険や第三分野保険を活用した節税対策の効果を高められません。

なお、定期保険や第三分野保険に関する税務上の取り扱いは複雑なため、専門知識が求められます。

法人向けの定期保険や第三分野保険を活用した節税対策を実施する際は、税理士への相談も検討してみましょう。

参考:国税庁(No.5364 定期保険及び第三分野保険の保険料〔保険料に相当多額の前払部分の保険料が含まれない場合〕の取扱い|令和元年7月8日以後契約分)

参考:国税庁(No.5364-2 定期保険及び第三分野保険の保険料〔保険料に相当多額の前払部分の保険料が含まれる場合〕の取扱い|令和元年7月8日以後契約分)

参考:国税庁(No.5361 定期保険の保険料の取扱い|令和元年7月8日前契約分)

参考:国税庁(退職金と税)

参考:J-Net21(生命保険のしくみと税務)

設備投資を即時償却できる特例を活用する

減価償却資産に該当する機器や備品などを購入する際、少額減価償却資産の特例を活用すると、取得価額が30万円未満であれば、購入した事業年度に全額を経費計上できます。

取得価額が10万円以上の減価償却資産は、原則として、法定耐用年数に応じて分割して経費計上する必要があるため、即時償却できません。

しかし、取得価額が30万円未満の減価償却資産については、少額減価償却資産の特例によって取得年度に即時償却できるため、法人税の節税効果を高められます。

なお、少額減価償却資産の特例によって即時償却できるのは、年間300万円までが限度のため注意が必要です。

また、設備投資のタイミングを誤ると、資金繰りの悪化や黒字倒産を引き起こすおそれもあるため、売上予測や入金スケジュールを踏まえながら計画的に実施しましょう。

参考:中小企業庁(少額減価償却資産の特例)

参考:国税庁(No.5408 中小企業者等の少額減価償却資産の取得価額の損金算入の特例)

参考:国税庁(No.2100 減価償却のあらまし)

参考:国税庁(主な減価償却資産の耐用年数表)

参考:J-Net21(黒字倒産とはどのようなものでしょうか?また、そうならないためにはどうしたらよいのでしょうか?)

役員報酬を最適な金額で設定する

役員報酬は法人の税負担と役員個人の税負担を考慮したうえで、最適な金額で設定するようにしましょう。役員報酬を低めに設定すると、法人税の負担が増加する傾向があります。

一方、役員報酬を高めに設定すると、役員個人が負担する所得税や個人住民税、社会保険料が増加する傾向があります。

年間の売上予測や経費計画なども踏まえながら、複数のパターンで役員報酬シミュレーションを行って、法人の税負担と役員個人の税負担の合計が、最小になる設定金額を見つけるようにしましょう。

なお、法人に利益を残して資金繰りを安定させたい場合は、役員が生活を営むうえで支障のない金額に抑えて役員報酬を設定するのがポイントです。

役員報酬シミュレーションを正確に行う自信がなかったり、役員報酬はいくらに設定するのが得かで迷ったりする場合は、税理士への相談も検討してみましょう。

関連記事:合同会社の一人社長が給料(役員報酬)を設定する際のルールと決め方

関連記事:役員報酬を決める際に税理士へ相談するメリット|適切な金額の決め方や相場も解説

関連記事:役員報酬の手取りを増やす方法|シミュレーションや一覧表も掲載

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

合同会社で経費計上する際の注意点

本項目では、合同会社で経費計上する際の注意点について解説します。

合同会社で経費計上する際の主な注意点は、以下のとおりです。

- 役員報酬を期中に変更すると経費計上できる金額が減る

- 接待交際費を上限額まで計上すると否認リスクが高まる

- そもそも事業と無関係な費用は経費計上できない

- 過剰な経費計上にはデメリットがある

- 法人名義の車の購入費用は事業との関連性が重要である

- 合同会社などの法人では売上なしでも税金がかかる

それでは、順番に見ていきましょう。

役員報酬を期中に変更すると経費計上できる金額が減る

原則、役員報酬は毎月同額を支給する必要があります。ただし、期首から3か月以内であれば役員報酬の支給額を変更できます。

なお、期首から3か月を過ぎたタイミングでの変更は、原則として、認められません。

上記のため、役員報酬を期中に変更してしまうと、経費計上できる金額が減るおそれがあります。役員報酬の変更に伴って生じた差額部分については、経費計上できないためです。

なお、臨時改定事由や業績悪化改定事由に該当する場合は、期首から3か月を過ぎたタイミングでも、役員報酬の変更が認められます。

その事業年度においてその法人の役員の職制上の地位の変更、その役員の職務の内容の重大な変更その他これらに類するやむを得ない事情(以下「臨時改定事由」といいます。)によりされたこれらの役員に係る定期給与の額の改定

引用:国税庁(No.5211 役員に対する給与|平成29年4月1日以後支給決議分)

その事業年度においてその法人の経営状況が著しく悪化したことその他これに類する理由(注)(以下「業績悪化改定事由」といいます。)によりされた定期給与の額の改定

(注) 法人の一時的な資金繰りの都合や、単に業績目標値に達しなかったことなどはこれに含まれません。

引用:国税庁(No.5211 役員に対する給与|平成29年4月1日以後支給決議分)

役員報酬の経費計上に関して不明な点がある場合は、税理士への相談も検討してみましょう。

参考:国税庁(役員給与に関するQ&A)

参考:J-Net21(役員に対する給与と賞与はどう処理すればいいの?)

関連記事:役員報酬を活用した節税対策の効果を高めるポイント|設定額はいくらが得かも解説

関連記事:役員報酬を活用した税金対策|法人で使える節税スキームもまとめて解説

接待交際費を上限額まで計上すると否認リスクが高まる

接待交際費を上限額まで計上していたり、売上規模に対して過大だったりする場合は、税務調査で否認されるリスクが高まるため注意しましょう。

取引先との関係構築や商談を円滑に進めるために必要な支出として、接待交際費は経費計上が認められています。しかし、以下のような接待交際費は、税務調査で指摘されやすいです。

- 業務との関連性が説明しづらい接待飲食費や贈答品費

- 参加者や目的が不明確なゴルフ接待費用

領収書やレシートのみを保管していても、業務との関連性を具体的に説明できなければ、接待交際費の経費計上を否認されるおそれがあります。

接待交際費を経費計上する際は、以下のような内容も記録しておくようにしましょう。

- 取引先名

- 参加者

- 日にち

- 場所

- 商談の内容や打ち合わせの目的

- 補足資料(やりとりしたメールの文面や議事録など)

参考:国税庁(No.5265 交際費等の範囲と損金不算入額の計算)

参考:国税庁(第1款 交際費等の範囲)

参考:国税庁(接待飲食費に関するFAQ)

参考:中小企業庁(交際費課税の特例)

参考:国税不服審判所(その他 | 公表裁決事例等の紹介|不動産貸付業務遂行上、直接関連のないゴルフ接待費用は、不動産所得の金額の計算上必要経費に算入することはできないとした事例)

そもそも事業と無関係な費用は経費計上できない

合同会社は個人事業主とは異なり、法人として独立しているため、事業活動とプライベートが明確に区別されます。

上記のため、事業活動に直接関連する支出は、原則として、全額を経費計上できます。

ただし、どんな支出でも経費計上できるわけではありません。繰り返しになりますが、経費計上できるのは、あくまで事業に関係のある支出のみです。

一方、取引先との会食で発生した飲食代であれば、経費計上できます。合同会社で支出を経費計上する際に重要なのは、該当の支出が事業に関係していると説明できるかどうかです。

万が一、税務調査に入られた場合、経費処理は税務調査官から指摘されやすい項目のひとつです。

上記のような不測の事態に備えて、経費計上した支出が事業を営むうえで必要であると、いつでも説明できるようにしておきましょう。

合同会社で経費計上した支出が、税務調査で否認されるリスクを減らすためのポイントは、以下のとおりです。

- 事業に関係があると説明できるようにメモを残しておく

- 常識の範囲内の金額で経費計上する

- 領収書やレシートを適切に保管しておく

合同会社の経費として認められるか判断に迷う支出があれば、税理士への相談も検討してみましょう。

関連記事:合同会社に税理士は必要?費用相場や不要なケースも解説

過剰な経費計上にはデメリットがある

税務署から経費計上について指摘されなかったとしても、赤字決算にすると資金調達の面でデメリットが生じるからです。

赤字決算にすると金融機関からの借入の難易度が上がるおそれがあります。金融機関は返済能力があると判断できる健全な経営をしている企業に、お金を貸すのが一般的だからです。

赤字を出している会社は返済能力が低いと判断されやすく、多くの金融機関は貸付をためらいます。

普段から健全な経営を行っていれば、資金繰りの改善や事業拡大の際に、金融機関からの借入が行いやすくなります。

合同会社では売上を伸ばしたうえで適正な利益を出して、きっちりと納税ができる健全な経営を行いましょう。

法人名義の車の購入費用は事業との関連性が重要である

- 事業に関係があるか

- 事業で得ている利益に対して高額ではないか

万が一、税務調査で法人名義の車の購入費用について指摘された場合、事業との関連性や購入費用の妥当性を説明できなければ、経費計上が否認されるおそれがあります。

法人名義の車の購入費用を経費計上して節税を図る際は、事業用として常識の範囲内といえる車を選ぶようにして、税務調査で指摘されても説明できる状態にしておきましょう。

車の購入を活用した節税対策を実施するうえで不明な点がある場合は、税理士への相談も検討してみましょう。

合同会社などの法人では売上なしでも税金がかかる

合同会社では売上なしの場合でも、税金を納める必要があります。たとえば、法人住民税の均等割は、事業規模に応じて売上に関係なく一律に課税されます。

資本金が1,000万円以下で従業者数が50人以下の合同会社であれば、都道府県民税均等割が2万円で、市町村民税均等割が5万円のため、法人住民税の均等割は合計で7万円です。

また、合同会社で売上なしの場合でも、欠損金が発生していれば申告するようにしましょう。

青色申告の承認を受けている合同会社では、欠損金の繰越控除が適用されるため、翌期以降の利益と相殺できます。

合同会社で売上なしでも納める税金については、下記の記事で詳しく解説しています。

関連記事:合同会社で売上なしでも納める税金|決算や確定申告の必要性も解説

関連記事:合同会社が納付する税金一覧|申告と納付のタイミングも解説

参考:国税庁(C1-19 青色申告書の承認の申請)

参考:国税庁(法人の青色申告の承認の取消しについて)

参考:国税庁(No.5762 青色申告書を提出した事業年度の欠損金の繰越控除)

参考:e-Gov(法人税法 第七十四条 確定申告)

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

合同会社の経費はいくらまで計上できる?

事業に関する支出を経費計上する際の制限ですが、個人事業主や法人といった事業形態に関係なく上限はありません。

合同会社においても、必要経費として認められる範囲内であれば、支出はいくらでも経費計上できます。

ただし、法人の接待交際費については、経費計上できる金額に制限が設けられているため注意が必要です。

- 接待交際費のうち年間800万円まで

- 接待飲食費に該当する支出の50%まで

期末の資本金または出資金が1億円を超える合同会社に関しては、上記のような選択はできず、接待飲食費に該当する支出の50%までが経費計上の上限です。

なお、令和2年4月1日以降、期末の資本金または出資金が100億円を超える合同会社では、接待交際費を経費計上できません。

接待交際費の経費計上に関して不明な点がある場合は、税理士への相談も検討してみましょう。

参考:国税庁(No.5265 交際費等の範囲と損金不算入額の計算)

参考:国税庁(第1款 交際費等の範囲)

参考:中小企業庁(交際費課税の特例)

参考:中小企業庁(中小企業税制|令和7年度版)

関連記事:一人社長が経費で落とせるもの一覧|制限があるもの・落とせないものも解説

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

合同会社の経費に関するよくある質問

最後に、合同会社の経費に関するよくある質問をご紹介します。

本記事をご覧いただいた中で不明な点がある場合は、税理士法人植村会計事務所までお気軽にお問い合わせください。

サラリーマンが合同会社を設立すると節税につながりますか?

サラリーマンの方が合同会社を設立すると節税につながるケースはありますが、すべての方に当てはまるわけではありません。

なお、法人の所得と給与所得は合算できないため、高所得者のサラリーマンの方であっても、給与以外の所得がなければ合同会社を設立するだけでは節税につながりません。

サラリーマンの方が節税目的で合同会社の設立を検討する際は、法人化による節税効果をシミュレーションしたり、メリットとデメリットを比較したりしたうえで判断しましょう。

また、副業禁止の会社に勤めているサラリーマンの方については、合同会社の設立が原因で勤務先に副業がバレるリスクがあります。

上記の理由として、以下の通知が勤務先に届くおそれがあるためです。

- 社会保険の二以上事業所勤務被保険者決定通知

- 個人住民税の特別徴収税額決定通知

関連記事:合同会社での副業が会社にばれる原因と対策|起業時の注意点も解説

関連記事:副業で役員報酬を得ているのが本業の会社にバレる原因と対策を解説

関連記事:合同会社を設立して節税する裏ワザをサラリーマン向けに解説

参考:日本年金機構(兼業・副業等により2カ所以上の事業所で勤務する皆さまへ)

参考:日本年金機構(複数の事業所に雇用されるようになったときの手続き)

参考:厚生労働省(複数の事業所で勤務する者、フリーランス、ギグワーカーなど、多様な働き方を踏まえた被用者保険の在り方について)

参考:総務省(納税義務者用の特別徴収税額決定通知書の記載内容の秘匿)

参考:府中市(複数の事業所から給与を受給されている方へ)

合同会社が納める税金の種類を一覧で見たいです

- 法人税

- 法人住民税

- 法人事業税

- 消費税

- 固定資産税

- 地方法人税

- 特別法人事業税

- 源泉所得税

- 不動産取得税

- 社会保険料

- 自動車税

- 印紙税

各種税金の特徴や申告、納付のタイミングなどについては、下記の記事で詳しく解説しています。

関連記事:合同会社が納付する税金一覧|申告と納付のタイミングも解説

合同会社と株式会社の経費に違いはありますか?

合同会社と株式会社では、経費の取り扱いに大きな違いはありません。どちらの法人形態も法人には違いありませんので、事業に必要な支出であれば経費計上できます。

経費計上できるかどうか判断に迷う支出がある場合は、税理士への相談も検討してみましょう。

「合同会社はやめとけ」といった文言を見かけますが、なぜですか?

「合同会社 やめとけ」で検索する方は大きく分けると、合同会社への入社に迷っているケースと合同会社の設立に悩んでいるケースの2種類があります。

今回は、合同会社の設立に悩んでいる方向けに解説しますが、合同会社の設立をやめておくべきなのは、法人化で会社を維持できない方や決算申告や税務調査などに自力で対応できない方です。

合同会社を設立した方の中には、事業年度ごとにかかる税金や事業継続に必要な費用の負担が重くなったり、経理や税務会計に関する業務に時間を取られたりするなどの理由から、法人化を後悔する方もいらっしゃいます。

合同会社の設立を検討する際は、税金や維持費、事務作業にかかる時間などを、入念にシミュレーションするようにしましょう。

関連記事:合同会社は怪しいからやめとけといわれる理由|トラブル例や設立のデメリットも解説

関連記事:合同会社で後悔する理由と対策|個人事業主や株式会社と比較して設立を検討

関連記事:あえて法人化しない理由とは?したほうがいいケースも解説

合同会社で法人化した場合の税金シミュレーションは依頼できますか?

弊所では、合同会社で法人化した場合の税金シミュレーションを、無料で承っておりますので、お気軽にお申し付けください。

また、合同会社の設立と顧問契約をあわせてご依頼いただける方向けに、フルサポートプランを格安でご提供しております。

| 弊所で合同会社を設立する際の費用 | |

| 費用名 | 金額 |

| 設立手数料 | 0円 |

| 設立の実費費用 (登録免許税のみ) |

60,000円 |

| 顧問契約セット割引 | -44,000円 |

| 合計金額 | 16,000円 |

関連記事:法人税と所得税ならどっちが得?税金面で法人化すべきケースを解説

関連記事:一人合同会社の設立に税理士が必要なケースといらないケースを選び方とあわせて解説

関連記事:個人事業主から合同会社に切り替えて法人化する手順やメリット・デメリット

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

合同会社のほうが個人事業主よりも経費を使った節税対策の面で有利ですか?

経費を使った節税対策の面で、合同会社のほうが個人事業主よりも有利です。

また、合同会社を設立すると役員社宅制度を活用できるため、経費で落とせる自宅家賃の割合を増やせる点で、個人事業主よりも有利です。

以上のように、個人事業主よりも合同会社のほうが、経費で落とせるものの範囲が広かったり、節税対策の選択肢が多かったりします。

合同会社と個人事業主ならどっちが得かについては、下記の記事でさらに詳しく解説しています。

関連記事:合同会社か個人事業主ならどっちが得?違いやメリット・デメリットを比較して徹底解説

関連記事:自宅経費を活用した法人の節税対策|持ち家・賃貸のケースや個人事業主の場合も解説

参考:国税庁(No.5211 役員に対する給与|平成29年4月1日以後支給決議分)

参考:国税庁(No.2600 役員に社宅などを貸したとき)

参考:J-Net21(生命保険のしくみと税務)

【全国対応・無料】ご相談・法人化シミュレーション・見積もりはこちら

まとめ

今回は、合同会社が経費で落とせるものについて、いくらまで経費計上できるかとあわせて解説しました。

合同会社が経費で落とせるものは、主に以下のとおりです。

- 事務所の家賃や水道光熱費

- 役員報酬や従業員給与などの人件費

- 交際費や接待費

- 交通費や出張旅費

- 備品費や消耗品費

- 広告宣伝費

- 法人契約の保険料

- 会議費

- 通信費

- 福利厚生費

- 寄附金

- 税理士に支払う報酬

- 諸会費

原則、合同会社で経費計上できる金額については、制限はありません。ただし、プライベートの出費は経費計上が認められませんので注意しましょう。